|

DOI: 10.25136/2409-7802.2022.3.38766

EDN: KDCRNQ

Дата направления статьи в редакцию:

14-09-2022

Дата публикации:

08-10-2022

Аннотация:

В настоящее время популярность криптовалют как инвестиционного актива растет, наибольшей привлекательностью среди них пользуется биткоин, так как он является старейшим инструментом на этом рынке. В данной работе авторами были рассмотрены преимущества и недостатки рассматриваемой криптовалюты, история создания. Был проведен анализ эффективности включения рассматриваемого цифрового актива в структуру инвестиционного портфеля, состоящего из активов различных классов, с помощью портфельной теории Гарри Марковица. Актуальность выбранной тематики подтверждается вызвана популярностью цифровых активов в современных условиях. Существующие пробелы в правовом регулировании их оборота постепенно заполняются, а институциональные инвесторы все активнее вкладываются в покупку криптовалют. Полученные результаты исследования говорят о значительном увеличении доходности инвестиционного портфеля после добавления биткоина, который может в некоторой пропорции стать эффективным заменителем инвестиций в рынок акций американских компаний. В процессе анализа была выявлена высокая степень взаимной корреляции между динамикой цены биткоина и индексом S&P 500. Построение уравнения регрессии и расчет коэффициента детерминации дают основания считать, что динамика индекса S&P 500 на 92,25% описывает колебания цены биткоина, что обусловлено, судя по всему, привлекательностью нового и соблазняющего инвесторов доходностью рынка криптовалют. Полученные результаты с одной стороны говорят о возможности применения инструментов технического и фундаментального анализа для работы с криптоактивами, с другой о сближении поведения этого вида активов с изменениями традиционных рыночных бенчмарков.

Ключевые слова:

криптовалюта, инвестиционный портфель, биткоин, инвестирование, цифровая экономика, биржевой фонд, портфельная теория, финансовые инструменты, корреляция, цифровой актив

Abstract: Currently, the popularity of cryptocurrencies as an investment asset is growing, bitcoin is the most attractive among them, since it is the oldest instrument in this market. In this paper, the authors examined the advantages and disadvantages of the cryptocurrency in question, the history of its creation. The analysis of the effectiveness of the inclusion of the digital asset in question into the structure of an investment portfolio consisting of assets of various classes was carried out using the Harry Markowitz portfolio theory. The relevance of the chosen topic is confirmed due to the popularity of digital assets in modern conditions. The existing gaps in the legal regulation of their turnover are gradually being filled, and institutional investors are increasingly investing in the purchase of cryptocurrencies. The results of the study indicate a significant increase in the profitability of the investment portfolio after the addition of bitcoin, which can in some proportion become an effective substitute for investments in the stock market of American companies. The analysis revealed a high degree of mutual correlation between the dynamics of the bitcoin price and the S&P 500 index. The construction of the regression equation and the calculation of the determination coefficient give reason to believe that the dynamics of the S&P 500 index by 92.25% correlate with fluctuations of the price of bitcoin, which is due, apparently, to the attractiveness of the new and tempting investors with the profitability of the cryptocurrency market. The results obtained, on the one hand, indicate the possibility of using technical and fundamental analysis tools to work with crypto assets, on the other hand, the convergence of the behavior of this type of asset with changes in traditional market benchmarks.

Keywords: cryptocurrency, investment portfolio, bitcoin, investing, digital economy, exchange-traded fund, portfolio theory, financial instruments, correlation, digital asset

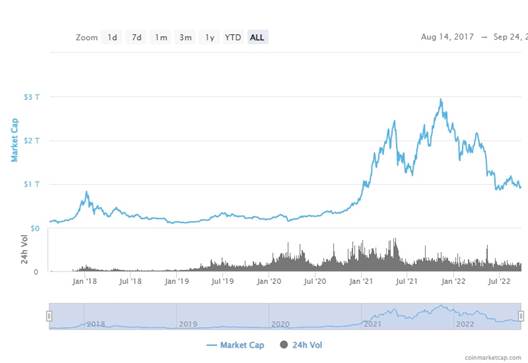

Банк России в прошлогоднем своем Обзоре финансовой стабильности [3, С. 40] отмечал со ссылкой на CoinMarketCap [8], что в течение 2021 года наблюдался стремительный рост совокупного объема капитализации мирового рынка цифровых валют: в начале ноября 2020 г. данный показатель составлял около 440 млрд долл. США, в начале ноября 2021 г. – 2,9 трлн долл. США (капитализация цифровых валют увеличилась за год в 6,6 раза), что выше объемов рыночной капитализации таких крупнейших компаний, как Apple и Microsoft. Банк России осенью 2021 года уже указывал на риски инвестирования в криптовалюты, опасаясь перевода населением части своих сбережений в плохо прогнозируемые и высоко волатильные активы.

Можно сказать, что опасения ЦБ РФ были небеспочвенны, так по состоянию на конец сентября 2022 г. общая рыночная капитализация криптовалют составила 942 млрд долл. США, что свидетельствует о потере рынком 2/3 своей стоимости за неполный год (рис. 1).

Рис. 1. Общая рыночная капитализация криптовалют август 2017-сентябрь 2022 гг. (Источник: CoinMarketCap, [8])

По оценкам Банка Англии [5], 95% существующих в настоящее время криптоактивов являются необеспеченными. Этот вывод делается на основе того, что «они не имеют внутренней стоимости, то есть за ними нет активов или товаров: стоимость криптоактивов определяется исключительно ценой, которую покупатель готов заплатить в любой данный момент. В результате их стоимость очень нестабильна».

Обеспокоенность финансовых регуляторов бурно развивающимся рынком криптовалют объяснима тем, что сделки совершаются в слабо регулируемом пространстве с высокой волатильностью цен. Помимо очевидных инвестиционных рисков, связанных с вложением в криптовалютные активы, высокое внимание к криптовалютам привлекает возможность проведения с их помощью расчетов, связанных с операциями, совершаемых на границе правового поля или за его пределами. И это, во многом, более серьезный вызов для любой государственной системы, чем фактор необеспеченности, который, считаем, преувеличен по сравнению с уже привычными нам фиатными деньгами. Апеллирование к золотовалютным резервам, правительству, армии и налогам, как факторам обеспеченности национальных валют, по сути, уводит в сторону научную дискуссию, так как правительство не может диктовать стоимость своей валюты, ведь государство определяет только ее предложение, а уже рынок оценивает силу денежных свойств.

Д. Голдберг в своей статье [4], посвященной известным мифам, связанным с фиатными деньгами, подчеркивает, что в 1971 года после решения президента США Ричарда Никсона отделить доллар США от золота во всем мире используется система национальных фиатных валют, которые не имеют внутренней и потребительной стоимости. Они имеет ценность только потому, что люди, которые используют их в качестве средства обмена, согласны с их стоимостью. Они верят, что это будет принято торговцами и другими людьми.

Можно увидеть сходство между криптовалютами и фиатными деньгами по критерию их необеспеченности. Но настоящую обеспокоенность со стороны национальных государств вызывает отсутствие у них влияния на механизмы эмиссии или иных видов прямого или опосредованного контроля криптовалют, что, главным образом, объясняет ограничения, налагаемые на операции с криптовалютами в различных юрисдикциях.

В Великобритании установлен запрет на проведение операций с деривативами, связанными с цифровыми валютами. В Китае связанная с цифровыми валютами деятельность, в частности выпуск, обмен, торговля, майнинг, а также оказание посреднических услуг и так далее, является незаконной. В то же время в 2021 г. в Сальвадоре биткойн официально был признан законным платежным средством. Рядом стран вводятся требования в части лицензирования/регистрации бирж цифровых валют. Как правило, получившие лицензию биржи цифровых валют обязаны соблюдать требования ПОД/ФТ (противодействие отмыванию доходов и финансированию терроризма), а также требования об идентификации участников операций с цифровыми валютами и некоторые другие, гарантирующие права их клиентов.

В России пока действует официальный запрет на использование цифровой валюты в качестве средства платежа, но в условиях антироссийского санкционного давления полноценная легализация криптовалюты, как инструмента расчетов, позволила бы нейтрализовать негативные последствия отключения российских банков от SWIFT и ухода из страны платежных систем Visa и Mastercard.

Мировые экономические институты ранее не функционировали в реальности новой разновидности денег, а нам могут быть неизвестны возможные негативные моменты их использования. Нельзя забывать и про климатические риски с учетом высокой энергоемкости генерации отдельных видов цифровых валют. Сегодня криптовалюты – еще не полноценные деньги, но уже можно провести четкую аналогию с инвестициями в предметы искусства: субъективность спроса, фактор моды, наличие тех же самых требований ПОД/ФТ.

Криптовалюты – это современный инструмент инвестиций, интерес к ним постоянно растет. Наибольшей популярностью среди криптовалют сегодня все еще обладает биткоин, который в 2008 году начал свою историю и историю криптовалют, когда человек или группа лиц под псевдонимом Сатоси Накамото опубликовали исходный код и описание принципов работы сети Bitcoin. Как отмечает Стефанова Н.А. [1, С. 81-84], возможность получения колоссальных доходов привлекла внимание многих инвесторов и привела к актуальному и спорному до сих пор вопросу, связанному с оправданностью ажиотажа на данный вид инвестирования.

В качестве цифровой валюты и платежной системы термин Bitcoin был впервые упомянут в журнале Forbes уже в 2011 году [1, С. 119-122]. В настоящее время ведущими биржами криптовалют для торговли биткойнами являются Binance, BTCEX, OKX, Bybit и Deepcoin.

Наибольший объем капитализации биткоина приходился на ноябрь 2021 г. (1,2 трлн долл. США, 43% от рынка криптовалют) [8]. В сентябре 2022 года капитализация биткоина сократилась до 366 млрд. долл. США, но это по-прежнему не только самая первая, но и дорогая криптовалюта с долей 39% от всего мирового рынка криптовалют (рис. 2).

Рис. 2. Доля рыночной капитализации криптовалют май 2013-сентябрь 2022 гг. (Источник: CoinMarketCap, [8])

Стоит согласиться с Д. Ли, Л. Гуо и Ю.Ванга [3, С. 16-40] в том, что популярность биткоина из более чем тысячи видов криптовалют обусловлена рядом преимуществ, к которым относится:

1. Децентрализованность, выражающаяся в том, что доступ к валюте реализуется через сеть Интернет без контролирующих органов.

2. Гибкость, которая заключается в настройке биткоин-кошельков без сборов, правил, а также без необходимости привязки к местоположению.

3. Прозрачность, когда каждый владелец имеет возможность проверить транзакции, благодаря технологии блокчейн.

4. Быстрота транзакций (скорость совершения операции оценивается в несколько секунд, а проверка её – около 10 минут).

5. Низкие операционные сборы. Платы за транзакцию не требуется.

Новой вехой в развитии биткоина можно считать октябрь 2021 года после того, как Комиссия по ценным бумагам и биржам США (SEC) одобрила первые фьючерсные Bitcoin ETF: ProShares Bitcoin Strategy ETF (котируется на NYSE) и Valkyrie Bitcoin Strategy ETF (котируется на NASDAQ). Несмотря на то, что в ноябре 2021 года SEC отклонила предложение управляющей активами компании VanEck на запуск спотового биржевого фонда на базе Bitcoin, само наличие криптовалютных ETF, торгующихся на двух самых крупных фондовых биржах мира, позволяет утверждать, что теперь технический порог входа для инвестиций в Bitcoin ничем не отличается от того, с которым столкнется инвестор, желая вложиться в акции публичной компании США. Стоит также отметить, что на территории Канады уже одобрены и работают несколько Bitcoin и Ethereum ETF, в том числе и спотовые.

Роль, которую не так давно стали играть криптовалюты в мировой финансовой системе, становится сложно игнорировать. Существующие пробелы в правовом регулировании их оборота постепенно заполняются, а институциональные инвесторы все активнее вкладываются в их покупку.

В связи с этим мы предприняли попытку проанализировать некоторые эффекты включения биткоина (Bitcoin), как наиболее популярной криптовалюты, в структуру инвестиционных портфелей, состоящих из активов различных классов. Принимая во внимание фактор глобализации и сегодняшнюю высокую скорость изменений в мировой финансовой системе, надеемся, что материалы нашего исследования будут интересны российским инвесторам, желающим критически оценивать характер и последствия событий на международных финансовых рынках, развивающихся в рамках современных тенденций.

Необходимую для нашего исследования статистику цен и доходностей финансовых инструментов мы смогли найти на ресурсе Investing.com. Анализ данных проводился на интервале 10 лет – с октября 2011 г. по октябрь 2021 г.

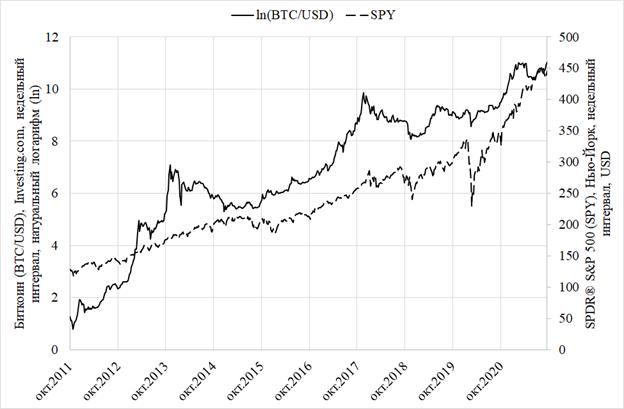

Первое, что мы обнаружили при подготовке исходных данных, – это высокую степень взаимной корреляции между динамикой цены биткоина и индексом S&P 500, что было открытием для нас и вызвало серьезное наше удивление. При анализе этой зависимости наше внимание привлекло то, что исторически цена биткоина увеличивалась с закономерностью, близкой к той, которую можно описать показательной функцией. Для приведения рядов к сопоставимым значениям мы использовали функцию натурального логарифма для цены биткоина, как обратную показательной. Такое преобразование позволило даже графически увидеть существующую синхронность в динамике двух инструментов (рис. 3). Для оценки динамики индекса S&P 500 мы воспользовались котировками SPDR S&P 500 Trust ETF, крупнейшего в мире биржевого фонда, который торгуется на Нью-Йоркской фондовой бирже (NYSE) с января 1993 года, предназначенного для отслеживания индекса фондового рынка S&P 500.

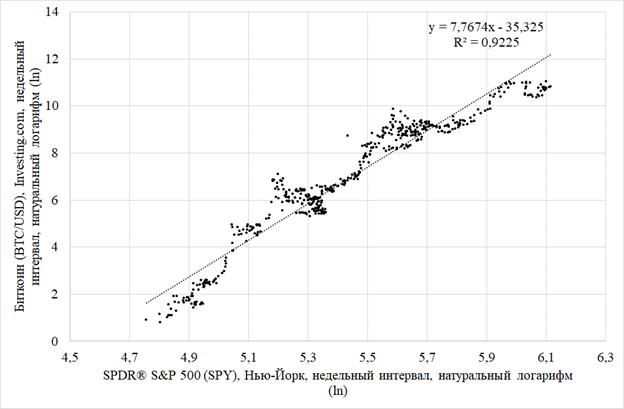

Для обоих рядов использовались недельные интервалы измерений. Полученные результаты позволили построить уравнение регрессии (рис. 4) для зависимости цен биткоина (логарифмическая шкала) от стоимости SPDR S&P 500 Trust ETF (логарифмическая шкала). Значение коэффициента детерминации R2 дает основание считать, что динамика индекса S&P 500 на 92,25% описывает колебания цены биткоина, что обусловлено, судя по всему, закономерным перетоком инвестиций из рынка акций в новый и соблазняющий доходностью рынок криптовалют.

Рис. 3. Динамика цен биткоина (логарифмическая шкала) и SPDR S&P 500 Trust ETF Рис. 3. Динамика цен биткоина (логарифмическая шкала) и SPDR S&P 500 Trust ETF

Рис. 4. Уравнение регрессии для зависимости цен биткоина (логарифмическая шкала) от стоимости SPDR S&P 500 Trust ETF (логарифмическая шкала) Рис. 4. Уравнение регрессии для зависимости цен биткоина (логарифмическая шкала) от стоимости SPDR S&P 500 Trust ETF (логарифмическая шкала)

Высокие заработки инвесторов на торговле акциями сформировали необходимость при закрытии позиций поиска новых высокодоходных финансовых активов в качестве объекта инвестиций, и постепенно биткоин стал выполнять такую функциональную роль. Вместе с тем, в периоды потерь на рынке акций, если и не формировался отток инвестиций из биткоина, то в моменте существенно ослабевал спрос на криптовалюту, что и становилось фактором снижения котировок биткоина. В силу существенных различий в объемах рынка акций и рынка биткоина функциональный вид обнаруженной нашим исследованием взаимосвязи цены биткоина от индекса S&P 500 носит логарифмический, а не линейный характер.

Полученные результаты легли в основу гипотезы, предполагающей возможность эффективной замены биткоином инвестиций в рынок акций американских компаний, учитывая однонаправленное и синхронное изменение их котировок. Кажущаяся слабость данного предположения может ошибочно апеллировать к непонятной природе криптовалют, но, с другой стороны, тот же рынок акций многие исследователи считают переоцененным на отдельных интервалах его развития. В этом плане риск формирования финансовых пузырей носит идентичную природу и для криптовалют, и для любого другого актива, чья стоимость обусловлена сильнее верой инвесторов в него, чем каким-то рациональным и практическим содержанием и объективной полезностью. Когда цены акций сильно убыточных компаний, входящих в индекс S&P 500, бьют рекорды котировок, инвестиции в криптовалюту уже не выглядят так уж радикально.

Для оценки эффектов включения биткоина в состав инвестиционного портфеля мы использовали портфельную теорию Г. Марковица [7], в основе которой лежит оптимальный выбор активов, исходя из требуемого соотношения риск/доходность.

В данной модели для расчета ожидаемой доходности портфеля применяют:

где Rp – доходность портфеля;

Ri – доходность i-го актива;

wi - вес i-го актива (то есть доля актива i в портфеле).

Дисперсия доходности портфеля вычисляется:

где si и sj – стандартное отклонение доходности i-го и j-го актива;

rij – коэффициент корреляции между доходностью i-го и j-го активов.

Волатильность доходности портфеля (стандартное отклонение):

В наш базовый портфель мы включили следующие финансовые инструменты:

1) SPY - SPDR S&P 500 Trust ETF (индекс S&P 500);

2) BTC/USD – цена биткоина;

3) US10YT=X – индекс 10-летних государственных облигаций США;

4) US1YT=X – индекс 1-летних государственных облигаций США;

5) ZG – фьючерс на золото;

6) Brent – United States Brent Oil Fund, LP (BNO) (цены на нефть);

7) Wheat – Teucrium Wheat (WEAT) (цены на пшеницу);

8) DXY – фьючерс на индекс доллара США.

В таблице 1 представлены параметры доходности и риска для различных финансовых инструментов на горизонте инвестирования 1, 3 и 5 лет. Вероятность убытка рассчитывалась по показателям среднего значения доходности актива и его стандартного отклонения.

С увеличением горизонта инвестирования средняя доходность акций остается примерно на том же уровне 12-14%, но уровень стандартного отклонения снижается с 11% (1 год) до 4% (уже в 3 года). Расчетная вероятность получения убытка при 1-летнем горизонте составляет 12%, а уже в 3-летнем интервале снижается практически до нулевых значений.

Биткоин выглядит незаурядно как по доходности, так и по уровню волатильности, выраженном через стандартное отклонение, обещая в среднем 30-кратное обогащение через 5 лет. Однако, его коэффициент вариации (отношение стандартного отклонения к средней доходности), хоть и уменьшающийся с 2,2 при горизонте 1 года до 1,5 при 5 годах инвестирования, говорит о риске, существенно более высоком, чем мы встречаем на рынке акций. Например, для индекса S&P 500 коэффициент вариации в сопоставимых горизонтах составляет всего 0,8 и 0,3. То есть, если мы будем сравнивать условно два портфеля: один – на 100% состоящий из акций компаний индекса S&P 500 и второй – полностью из биткоина, – мы увидим, что с точки зрения премии за риск первый портфель сбалансирован на порядок лучше. Коэффициент Шарпа при инвестировании в акции увеличится с ростом горизонта с 1,2 (1 год) до 3,5 (5 лет), а в случае биткоина – с 0,5 до 0,7, даже не достигнув 1. Расчетная вероятность получения убытка для биткоина сокращается с 33% до 25% через 5 лет держания, что не делает его прямой альтернативой акциям.

Таблица 1. Параметры доходности и риска для различных финансовых инструментов на горизонте инвестирования 1, 3 и 5 лет

|

№ п/п

|

Наименование актива

|

Средняя доходность, % (ri)

|

Стандартное отклонение доходности, % (σi)

|

Вероятность убытка, %

|

|

1 год

|

3 года

|

5 лет

|

1 год

|

3 года

|

5 лет

|

1 год

|

3 года

|

5 лет

|

|

1

|

SPY

|

13%

|

12%

|

14%

|

11%

|

4%

|

4%

|

12%

|

0%

|

0%

|

|

2

|

BTC/USD

|

475%

|

573%

|

2986%

|

1052%

|

743%

|

4408%

|

33%

|

22%

|

25%

|

|

3

|

US10YT=X

|

6%

|

-2%

|

-1%

|

47%

|

13%

|

7%

|

45%

|

57%

|

55%

|

|

4

|

US1YT=X

|

36%

|

113%

|

179%

|

93%

|

136%

|

178%

|

35%

|

20%

|

16%

|

|

5

|

ZG

|

2%

|

2%

|

3%

|

13%

|

7%

|

5%

|

45%

|

37%

|

32%

|

|

6

|

Brent

|

-2%

|

-8%

|

-7%

|

38%

|

13%

|

7%

|

52%

|

73%

|

86%

|

|

7

|

Wheat

|

-11%

|

-12%

|

-11%

|

16%

|

6%

|

4%

|

77%

|

97%

|

100%

|

|

8

|

DXY

|

2%

|

3%

|

2%

|

7%

|

4%

|

2%

|

40%

|

23%

|

16%

|

Впрочем, аутсайдерами по параметрам доходности в анализируемом десятилетии выглядят товарные классы (commodities): пшеница и нефть. С увеличением инвестиционного горизонта растет средняя убыточность нефти с -2% до -7-8%. Для операций на рынке пшеницы этот показатель неизменен на уровне -11-12% независимо от срока вложений. При этом снижение стандартного отклонения с 38% до 7% для нефти и с 16% до 4% для пшеницы, практически подчеркивает, нарастание очевидности потерь в данных классах, что и подтверждается возрастающей к 5 годам расчетной вероятностью убытков с 52 до 86% для нефти и с 77 до 100% для пшеницы.

Золото и доллар США выглядят схожими по характеристикам активами: средняя доходность не зависит от горизонта инвестирования и составляет 2-3% годовых. При этом наблюдается снижение стандартного отклонения с увеличением срока вложений: у золота – с 13 до 5%, у доллара США с 4 до 2%. Тем не менее, из-за низкой средней доходности рекордсмены низкой волатильности на горизонте 1 и 3 года демонстрируют вероятность убытков выше, чем биткоин и только при 5-летнем сроке инвестиции в доллар прогнозируются с меньшей вероятностью потерь, чем у биткоина. Поэтому однозначное суждение относительно степени рискованности вложений в них сформулировать затруднительно.

Гособлигации совсем не кажутся «тихой гаванью» для инвесторов в последнем десятилетии. По 10-летним средняя доходность, скатываясь в отрицательный диапазон (с 6 до -1% к 5 годам), определяет вероятность убытков более, чем в половине случаев, более чем в 2 раза превышая по данному показателю биткоин. При этом стандартное отклонение для биткоина в десятки раз превосходит этот показатель для 10-летних гособлигаций.

Средняя доходность краткосрочных 1-летних гособлигаций возрастает с 36 до 179% (5 лет). Волатильность увеличивается с 93 до 178%, но снижается в относительном измерении, о чем свидетельствует уменьшение вероятности убытков с 35 до 16% к 5 годам инвестиционного горизонта.

Матрица парных корреляций доходностей финансовых инструментов на горизонте инвестирования 1,3 и 5 лет (таблица 2) свидетельствует о возможности получения интересных эффектов диверсификации портфеля в силу наличия сильных отрицательных и положительных связей для разных классов активов.

Таблица 2. Матрица парных корреляций доходностей финансовых инструментов на горизонтах инвестирования 1, 3 и 5 лет

|

1 год

|

SPY

|

BTC/USD

|

US10YT=X

|

US1YT=X

|

ZG

|

Brent

|

Wheat

|

DXY

|

| |

|

|

|

|

|

|

|

|

1

|

SPY

|

1,00

|

0,34

|

0,66

|

-0,39

|

-0,17

|

0,69

|

0,35

|

-0,38

|

|

2

|

BTC/USD

|

0,34

|

1,00

|

0,31

|

-0,17

|

-0,45

|

0,16

|

-0,19

|

-0,19

|

|

3

|

US10YT=X

|

0,66

|

0,31

|

1,00

|

0,02

|

-0,60

|

0,75

|

0,24

|

-0,27

|

|

4

|

US1YT=X

|

-0,39

|

-0,17

|

0,02

|

1,00

|

-0,23

|

-0,22

|

-0,37

|

0,40

|

|

5

|

ZG

|

-0,17

|

-0,45

|

-0,60

|

-0,23

|

1,00

|

-0,21

|

0,29

|

-0,23

|

|

6

|

Brent

|

0,69

|

0,16

|

0,75

|

-0,22

|

-0,21

|

1,00

|

0,43

|

-0,49

|

|

7

|

Wheat

|

0,35

|

-0,19

|

0,24

|

-0,37

|

0,29

|

0,43

|

1,00

|

-0,43

|

|

8

|

DXY

|

-0,38

|

-0,19

|

-0,27

|

0,40

|

-0,23

|

-0,49

|

-0,43

|

1,00

|

|

3 года

|

SPY

|

BTC/USD

|

US10YT=X

|

US1YT=X

|

ZG

|

Brent

|

Wheat

|

DXY

|

|

|

|

|

|

|

|

|

|

|

1

|

SPY

|

1,00

|

0,50

|

0,14

|

-0,47

|

-0,17

|

0,27

|

0,31

|

-0,10

|

|

2

|

BTC/USD

|

0,50

|

1,00

|

0,45

|

-0,01

|

-0,54

|

0,04

|

-0,26

|

0,08

|

|

3

|

US10YT=X

|

0,14

|

0,45

|

1,00

|

0,45

|

-0,63

|

0,26

|

-0,55

|

0,09

|

|

4

|

US1YT=X

|

-0,47

|

-0,01

|

0,45

|

1,00

|

-0,18

|

-0,18

|

-0,51

|

0,18

|

|

5

|

ZG

|

-0,17

|

-0,54

|

-0,63

|

-0,18

|

1,00

|

0,38

|

0,78

|

-0,71

|

|

6

|

Brent

|

0,27

|

0,04

|

0,26

|

-0,18

|

0,38

|

1,00

|

0,44

|

-0,76

|

|

7

|

Wheat

|

0,31

|

-0,26

|

-0,55

|

-0,51

|

0,78

|

0,44

|

1,00

|

-0,71

|

|

8

|

DXY

|

-0,10

|

0,08

|

0,09

|

0,18

|

-0,71

|

-0,76

|

-0,71

|

1,00

|

|

5 лет

|

SPY

|

BTC/USD

|

US10YT=X

|

US1YT=X

|

ZG

|

Brent

|

Wheat

|

DXY

|

|

|

|

|

|

|

|

|

|

|

1

|

SPY

|

1,00

|

0,37

|

0,30

|

-0,45

|

0,01

|

0,63

|

0,46

|

-0,35

|

|

2

|

BTC/USD

|

0,37

|

1,00

|

0,52

|

-0,10

|

-0,51

|

-0,23

|

-0,38

|

0,23

|

|

3

|

US10YT=X

|

0,30

|

0,52

|

1,00

|

0,42

|

-0,85

|

-0,29

|

-0,52

|

0,56

|

|

4

|

US1YT=X

|

-0,45

|

-0,10

|

0,42

|

1,00

|

-0,46

|

-0,51

|

-0,57

|

0,66

|

|

5

|

ZG

|

0,01

|

-0,51

|

-0,85

|

-0,46

|

1,00

|

0,59

|

0,72

|

-0,84

|

|

6

|

Brent

|

0,63

|

-0,23

|

-0,29

|

-0,51

|

0,59

|

1,00

|

0,89

|

-0,76

|

|

7

|

Wheat

|

0,46

|

-0,38

|

-0,52

|

-0,57

|

0,72

|

0,89

|

1,00

|

-0,79

|

|

8

|

DXY

|

-0,35

|

0,23

|

0,56

|

0,66

|

-0,84

|

-0,76

|

-0,79

|

1,00

|

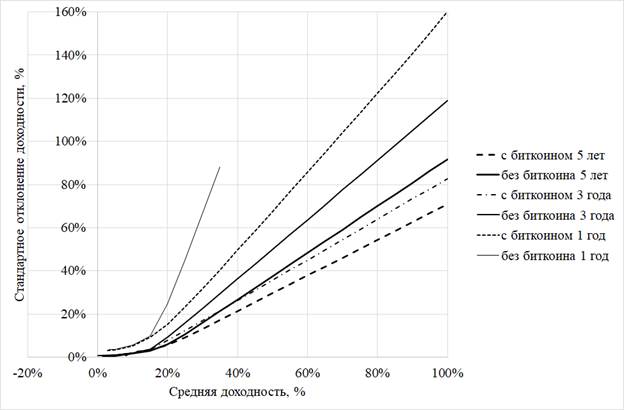

Разнообразие характеристик выбранных классов активов при выполнении алгоритма оптимизации структуры инвестиционного портфеля средствами MS Excel через надстройку «Поиск решения» позволила продемонстрировать эффект существенного снижения риска (стандартного отклонения) портфеля за счет использования биткоина в структуре портфеля. В качестве целевой функции при решении задачи оптимизации структуры портфеля использовалась минимизация стандартного отклонения при заданных уровнях доходности. Максимальный эффект от включения биткоина фиксируется после того, как заданный уровень доходности портфеля превышает 15% годовых (рис. 5).

Рис. 5. Эффект снижения риска (стандартного отклонения) портфеля при включении в его состав биткоина на горизонтах инвестирования 1, 3 и 5 лет

При этом использование биткоина позволяет увеличивать доходность портфеля свыше 36,1% на 1-летнем горизонте без значительного роста рисков. Например, максимальное стандартное отклонение 93% достигался в портфеле без биткоина при доходности 36,1%, а включение биткоина увеличивает доходность портфеля в 2 раза для такого уровня риска.

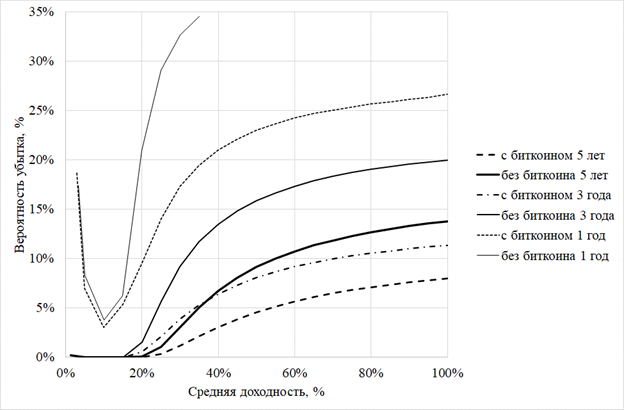

Вероятность получения убытка портфеля (рис. 6) также существенно ниже для сценария с биткоином в составе. Теоретическая минимальная вероятность убытка достигается для портфеля с целевой доходностью 10%. По мере увеличения таргетированного уровня доходности портфеля биткоин также дает портфелю эффект снижения вероятности убытков.

Рис. 6. Эффект снижения риска (вероятности убытков при нормальном распределении) портфеля при включении в его состав биткоина на горизонтах инвестирования 1, 3 и 5 лет

Для портфелей без включения биткоина основной эффект диверсификации на горизонте 1 год достигается за счет сочетания индекса S&P500 и 1-летних гособлигаций США (таблица 4) после доходности 15%. В этой ситуации ведущую роль играет отрицательный коэффициент корреляции между активами -0,39, а также более высокая средняя доходность краткосрочных облигаций. Вместе с тем, для портфелей с целевой доходностью до 15% основной эффект снижения риска обеспечивается золотом и долларом США.

Добавление в портфель биткоина увеличивает доходность портфеля до 100% и выше (таблица 3). Его доля в однолетнем портфеле рекомендуется до 14,6%, а балансирует портфель за счет 85,4% 1-летних гособлигаций. При целевой доходности портфеля 20% на горизонте 1 года доля индекса S&P 500 в структуре портфеля занимает доминирующее место (86,7%), постепенно снижаясь с ростом общей доходности – до 2,9% при портфельной доходности 85%. Место акций в портфеле занимают облигации и биткоин в ограниченном объеме.

Таблица 3. Структура оптимального портфеля с минимизацией риска (стандартного отклонения) с использованием биткоина на горизонте инвестирования: 1, 3 и 5 лет

|

Средняя доходность, %

|

3,5

|

5 -8

|

10

|

15

|

20

|

25

|

30

|

35

|

40

|

45

|

50

|

55

|

60

|

65

|

70

|

75

|

80

|

85

|

90

|

95

|

100

|

|

1

|

SPY

|

1 год

|

6,9

|

19,7

|

49,9

|

76,3

|

86,7

|

80,3

|

73,8

|

67,4

|

60,9

|

54,5

|

48,0

|

41,6

|

35,1

|

28,7

|

22,2

|

15,8

|

9,3

|

2,9

|

|

|

|

|

3 года

|

16,0

|

23,3

|

62,0

|

97,3

|

94,4

|

91,6

|

88,7

|

85,9

|

83,0

|

80,2

|

77,3

|

74,4

|

71,6

|

68,7

|

65,9

|

63,0

|

60,2

|

57,3

|

54,5

|

51,6

|

48,7

|

|

5 лет

|

|

28,3

|

59,3

|

84,1

|

96,9

|

94,9

|

93,0

|

91,0

|

89,0

|

87,0

|

85,0

|

83,0

|

81,0

|

79,0

|

77,1

|

75,1

|

73,1

|

71,1

|

69,1

|

67,1

|

65,1

|

|

2

|

BTC/USD

|

1 год

|

0,2

|

0,1

|

0,2

|

0,3

|

0,8

|

1,6

|

2,4

|

3,2

|

4,0

|

4,8

|

5,6

|

6,4

|

7,3

|

8,1

|

8,9

|

9,7

|

10,5

|

11,3

|

12,3

|

13,4

|

14,6

|

|

3 года

|

0,0

|

0,0

|

|

|

0,5

|

0,9

|

1,4

|

1,8

|

2,3

|

2,8

|

3,2

|

3,7

|

4,2

|

4,6

|

5,1

|

5,6

|

6,0

|

6,5

|

6,9

|

7,4

|

7,9

|

|

5 лет

|

|

0,0

|

|

0,0

|

0,0

|

0,1

|

0,2

|

0,2

|

0,3

|

0,3

|

0,4

|

0,5

|

0,5

|

0,6

|

0,6

|

0,7

|

0,8

|

0,8

|

0,9

|

1,0

|

1,0

|

|

3

|

US10YT=X

|

1 год

|

3,8

|

2,6

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

3 года

|

7,9

|

5,3

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

5 лет

|

|

0,0

|

3,8

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

4

|

US1YT=X

|

1 год

|

0,4

|

1,0

|

4,3

|

8,0

|

12,5

|

18,1

|

23,8

|

29,4

|

35,1

|

40,7

|

46,3

|

52,0

|

57,6

|

63,3

|

68,9

|

74,5

|

80,2

|

85,8

|

87,7

|

86,6

|

85,4

|

|

3 года

|

0,0

|

0,3

|

1,3

|

2,7

|

5,1

|

7,5

|

9,9

|

12,3

|

14,7

|

17,1

|

19,5

|

21,9

|

24,2

|

26,6

|

29,0

|

31,4

|

33,8

|

36,2

|

38,6

|

41,0

|

43,4

|

|

5 лет

|

|

1,2

|

1,1

|

1,6

|

3,0

|

5,0

|

6,9

|

8,8

|

10,7

|

12,7

|

14,6

|

16,5

|

18,4

|

20,4

|

22,3

|

24,2

|

26,2

|

28,1

|

30,0

|

31,9

|

33,9

|

|

5

|

ZG

|

1 год

|

27,2

|

26,4

|

23,7

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

3 года

|

28,0

|

27,7

|

16,6

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

5 лет

|

|

35,1

|

12,7

|

10,8

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

6

|

Brent

|

1 год

|

1,4

|

0,2

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

3 года

|

2,2

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

5 лет

|

|

0,0

|

5,3

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

7

|

Wheat

|

1 год

|

5,3

|

1,6

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

3 года

|

0,0

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

5 лет

|

|

0,0

|

3,8

|

0,1

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

8

|

DXY

|

1 год

|

54,7

|

48,4

|

21,9

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

3 года

|

45,8

|

43,5

|

20,1

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

5 лет

|

|

35,4

|

14,0

|

3,3

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Таблица 4. Структура оптимального портфеля с минимизацией риска (стандартного отклонения) без использования биткоина на горизонте инвестирования: 1,3 и 5 лет

|

Средняя доходность, %

|

2,3

|

5

|

10

|

15

|

20

|

25

|

30

|

35

|

40

|

45

|

50

|

55

|

60

|

65

|

70

|

75

|

80

|

85

|

90

|

95

|

100

|

|

1

|

SPY

|

1 год

|

15,1

|

24,8

|

57,8

|

89,6

|

71,2

|

49,1

|

27,0

|

5,0

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

3 года

|

0,6

|

25,6

|

62,0

|

97,3

|

92,4

|

87,4

|

82,4

|

77,4

|

72,4

|

67,4

|

62,4

|

57,5

|

52,5

|

47,5

|

42,5

|

37,5

|

32,5

|

27,5

|

22,6

|

17,6

|

12,6

|

|

5 лет

|

4,1

|

21,9

|

53,1

|

85,0

|

96,3

|

93,3

|

90,3

|

87,2

|

84,2

|

81,2

|

78,2

|

75,1

|

72,1

|

69,1

|

66,1

|

63,0

|

60,0

|

57,0

|

54,0

|

50,9

|

47,9

|

|

2

|

BTC/USD

|

1 год

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

3 года

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

5 лет

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

3

|

US10YT=X

|

1 год

|

3,7

|

2,5

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

3 года

|

9,2

|

5,7

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

5 лет

|

8,1

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

4

|

US1YT=X

|

1 год

|

0,2

|

0,7

|

4,3

|

8,0

|

28,8

|

50,9

|

73,0

|

95,0

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

3 года

|

|

0,3

|

1,3

|

2,7

|

7,6

|

12,6

|

17,6

|

22,6

|

27,6

|

32,6

|

37,6

|

42,5

|

47,5

|

52,5

|

57,5

|

62,5

|

67,5

|

72,5

|

77,4

|

82,4

|

87,4

|

|

5 лет

|

|

0,1

|

0,9

|

1,6

|

3,7

|

6,7

|

9,7

|

12,8

|

15,8

|

18,8

|

21,8

|

24,9

|

27,9

|

30,9

|

33,9

|

37,0

|

40,0

|

43,0

|

46,0

|

49,1

|

52,1

|

|

5

|

ZG

|

1 год

|

23,4

|

22,9

|

18,0

|

2,4

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

3 года

|

20,4

|

26,0

|

16,6

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

5 лет

|

24,8

|

21,4

|

20,7

|

13,4

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

6

|

Brent

|

1 год

|

0,6

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

3 года

|

2,1

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

5 лет

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

7

|

Wheat

|

1 год

|

3,3

|

0,2

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

3 года

|

13,0

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

5 лет

|

8,0

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

8

|

DXY

|

1 год

|

53,8

|

48,9

|

19,9

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

3 года

|

54,7

|

42,5

|

20,1

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

5 лет

|

55,0

|

56,6

|

25,3

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Оптимальные портфели без использования биткоина с ростом целевой доходности также оперируют сочетанием акций и краткосрочных гособлигаций с тем лишь отличием, что на интервале 5 лет индекс S&P 500 завоевывает в структуре большую долю, чем на 3-летнем горизонте. Эта же закономерность сохраняется и при использовании биткоина. Более того, на горизонте 5 лет только 1% биткоинов снижает долю краткосрочных гособлигаций с 55,1 до 33,9%.

Нам удалось продемонстрировать, что включение биткоина в структуру портфелей, несмотря на их высокую волатильность и рискованность, способствует снижению рисков портфелей, ориентированных на высокую целевую доходность. В противофазном сочетании их доходности с доходностью краткосрочных гособлигаций США они дополняют акции своей премией за риск, что позволяет добиться необходимого эффекта.

Снижение цены криптовалют в 2022 г. последовало вместе со сжатием фондового рынка (рис. 7), что подтвердило наши выводы, сделанные в ноябре 2021 г., о существовании закономерности и тесной связи между ними. В этой связи произошедшее падение цен биткоина только укрепило надежность портфельных стратегий

Рис. 7. Динамика цен биткоина и SPDR S&P 500 Trust ETF 2013-2022 гг.

По мере роста объемов рынка цифровых валют их волатильность и их доходность в грядущем десятилетии может пойти по убывающей траектории вместе с развитием регулирования данного сектора. Между тем, нужно признать, что криптовалюты сегодня превращаются в удобный и все более распространенный финансовый инструмент, включение которого в инвестиционные портфели открывает инвестору более эффективные решения.

Библиография

1. Бердышев А.В. Будущее рынка криптовалют // Вестник университета, 2018, №12 [Электронный ресурс]. Режим доступа: https://cyberleninka.ru/article/n/buduschee-rynka-kriptovalyut (дата обращения 24.09.2022)

2. Стефанова Н.А., Осипов А.А. Биткоин как инвестиции: преимущества и риски // Карельский научный журнал, 2018, Т.7, №1(22) [Электронный ресурс]. Режим доступа: https://elibrary.ru/item.asp?id=32869554 (дата обращения 24.09.2022)

3. Обзор финансовой стабильности, № 2 (19), II–III кварталы 2021 года // Банк России [Электронный ресурс]. Режим доступа: https://cbr.ru/analytics/finstab/ofs/2_3_q_2021/ (дата обращения 24.09.2022)

4. Goldberg D. Famous Myths of "Fiat Money" // Journal of Money, Credit and Banking, 2005, No. 37 (5) [Электронный ресурс]. Режим доступа: https://appropriate-economics.org/materials/famous_myths_of_fiat_money.pdf (дата обращения 24.09.2022)

5. Is ‘crypto’ a financial stability risk? - speech by Jon Cunliffe [Электронный ресурс]. Режим доступа: https://www.bankofengland.co.uk/speech/2021/october/jon-cunliffe-swifts-sibos-2021

6. Lee David Kuo Chuen, Guo Li, Wang Yu. Cryptocurrency: A new investment opportunity? // Journal of Alternative Investments, 2018, No.20 (3) [Электронный ресурс]. Режим доступа: https://ink.library.smu.edu.sg/lkcsb_research/5784 (дата обращения 24.09.2022)

7. Markowitz H.M. Portfolio Selection // The Journal of Finance, 1952, March, No. 7(1): 77–91. Cunliffe [Электронный ресурс]. Режим доступа: https://www.math.hkust.edu.hk/~maykwok/courses/ma362/07F/markowitz_JF.pdf (дата обращения 24.09.2022)

8. Today's Cryptocurrency Prices by Market Cap [Электронный ресурс]. Режим доступа: https://coinmarketcap.com/ (дата обращения 24.09.2022)

References

1. Berdyshev A.V. (2018). The future of the cryptocurrency market // Bulletin of the University, No. 12 [DX Reader version]. Retrieved from: https://cyberleninka.ru/article/n/buduschee-rynka-kriptovalyut

2. Stefanova N.A., Osipov A.A. (2018). Bitcoin as an investment: advantages and risks // Karelian Scientific Journal, V.7, No. 1(22)[DX Reader version]. Retrieved from: https://elibrary.ru/item.asp?id=32869554

3. Financial Stability Review No. 2 (19) Q2–Q3 2021 // Bank of Russia [DX Reader version]. Retrieved from: https://cbr.ru/analytics/finstab/ofs/2_3_q_2021/

4. Goldberg D. (2005). Famous Myths of "Fiat Money" // Journal of Money, Credit and Banking, No. 37 (5) [DX Reader version]. Retrieved from: https://appropriate-economics.org/materials/famous_myths_of_fiat_money.pdf

5. Is ‘crypto’ a financial stability risk? - speech by Jon Cunliffe (2021) [DX Reader version]. Retrieved from: https://www.bankofengland.co.uk/speech/2021/october/jon-cunliffe-swifts-sibos-2021

6. Lee David Kuo Chuen, Guo Li, Wang Yu. (2018). Cryptocurrency: A new investment opportunity? // Journal of Alternative Investments, No. 20 (3) [DX Reader version]. Retrieved from: https://ink.library.smu.edu.sg/lkcsb_research/5784

7. Markowitz H.M. (1952).Portfolio Selection // The Journal of Finance, March, No. 7 (1): 77–91. Cunliffe [DX Reader version]. Retrieved from: https://www.math.hkust.edu.hk/~maykwok/courses/ma362/07F/markowitz_JF.pdf

8. Today's Cryptocurrency Prices by Market Cap [DX Reader version]. Retrieved from: https://coinmarketcap.com/

Результаты процедуры рецензирования статьи

В связи с политикой двойного слепого рецензирования личность рецензента не раскрывается.

Со списком рецензентов издательства можно ознакомиться здесь.

Предмет исследования. Выбранная тема исследования предполагает, что содержание статьи будет посвящено анализу эффектов включения биткоина в состав инвестиционных портфелей. Содержание статьи, в целом, соответствует заявленной теме.

Методология исследования. В рамках исследования автор проводит экономические расчёты доходности и риска для различных финансовых инструментов на горизонте инвестирования 1, 3 и 5 лет. Использованы как общенаучные методы (анализ, синтез, систематизация), так и специальные (корреляционно-регрессионный анализ). Также представлена оценка эффекта снижения риска (стандартного отклонения) портфеля при включении в его состав биткоина на горизонтах инвестирования 1, 3 и 5 лет.

Актуальность исследования вопросов, связанные с операциями на финансовом рынке является высокой, так как стремление инвесторов максимизировать свой доход.

Научная новизна рецензируемого материала заключается в полученных результатах оценки возможности включения биткоина в состав портфеля. Особый интерес представляет подготовленная автором матрица парных корреляций доходностей финансовых инструментов на горизонтах инвестирования 1, 3 и 5 лет.

Стиль, структура, содержание. Стиль изложения преимущественно научный, выражения публицистического стиля не используются. Однако ряд высказываний сделаны в разговорном стиле (например, «Полученные результаты навели нас на идею того, что»; «удивительно высокая степень взаимной корреляции» и др.).

Структура статьи чётко не выстроена: материал излагается сбивчиво и непоследовательно, связи между абзацами не сформированы. Также автор приводит зарубежный опыт, но в чём его ценность? Что из зарубежного опыта мы можем/не можем позаимствовать в российскую практику? Какие проблемы будут посредством этого решены? Какие эффекты будут получены?

К сожалению, в тексте статьи очень много суждений, не сопровождающихся обоснованием и аргументацией. В частности, в самом первом предложении автор утверждает, что криптовалюта занимает особое место среди финансовых инструментов. Почему автор так решил? Какие есть характеристики у криптовалюты, определяющие её отнесение к особым финансовым инструментам?

В следующем предложении автор говорит о том, что биткоин является самой популярной валютой среди криптовалют. На каких статистических данных основано данное утверждение?

Автором сделано утверждение об «очевидности» инвестиционных рисков. В чём заключаются данные риски? Как ими можно управлять?

Какие проблемы выявлены по итогам исследования? Что автор предлагает для их решения?

В заключительном абзаце автор утверждает, что «с большой долей вероятности доходность криптовалют и их волатильность в грядущем десятилетии пойдут по убывающей траектории вместе с развитием регулирования данного сектора». С какой долей вероятности? По каким причинам автор делает такое утверждение?

Библиография. Библиографический список, представленный в конце рецензируемого материала, включает 8 наименований (из которых 5 являются научными публикациями: три были опубликованы в 2018 году, по двум год издания не указан). Прежде всего, необходимо отметить, что научная литература практически не изучена по рассматриваемым вопросам. Более того, автором не исследованы публикации последних лет, в том числе учитывающие специфику условий, связанных с распространением коронавирусной инфекцией, развитием IT-рынка и происходящими экономическими войнами между государствами. Также необходимо подчеркнуть, что оформление списка литературы не отличается единообразием, а также не соответствует требованиям ГОСТ.

Апелляция к оппонентам. Несмотря на то, что в тексте присутствуют ссылки на источники, но информация из них исключительно констатируется без какого-либо обсуждения и представления своей авторской позиции. При доработке статьи автору рекомендуется устранить данное замечание, так как это не только позволит добиться более высоких результатов, но и конкретно для читателей обозначить элементы научной новизны.

Выводы, интерес читательской аудитории. С учётом вышеизложенного, статья требует содержательной доработки, после чего может быть рассмотрена возможность её опубликования. Статья представляет интерес, но для ограниченной категории пользователей ввиду специфической темы исследования.

Результаты процедуры повторного рецензирования статьи

В связи с политикой двойного слепого рецензирования личность рецензента не раскрывается.

Со списком рецензентов издательства можно ознакомиться здесь.

Предметом исследования в представленной на рецензирование статье выступают экономические отношения, складывающиеся по поводу формирования инвестиционных портфелей с включением в них криптовалюты (биткоинов).

Методология исследования базируется на обобщении научных публикаций по теме работы, использовании общенаучных методов исследований, анализе данных о доходности и моделировании различных вариантов инвестиционных портфелей, предусматривающих вложение средств в биткоины.

Актуальность работы обусловлена бурно развивающимся рынком криптовалют, осуществлением сделок с ними в слабо регулируемом пространстве с высокой волатильностью цен.

Научная новизна рецензируемого исследования, по мнению рецензента состоит в разработанных математических моделях анализа эффектов включения биткоина в состав инвестиционных портфелей с применением статистических и оптимизационных методов.

В статье рассматривается гипотеза о возможности эффективной замены биткоином инвестиций в рынок акций американских компаний, учитывая однонаправленное и синхронное изменение их котировок, использована портфельная теория Г. Марковица об оптимальном выборе активов, исходя из требуемого соотношения риск/доходность, проведен анализ данных на интервале 10 лет – с октября 2011 г. по октябрь 2021 г., текст иллюстрирован рисунками, отражающими рыночную капитализацию криптовалют за последние пять лет, долю их рыночной капитализации за десятилетний период, эффекты снижения риска портфеля при включении в его состав биткоина на горизонтах инвестирования 1, 3 и 5 лет, динамику цен биткоина в сравнении с другими активами. В исследовании показано, что что включение биткоина в структуру портфелей, несмотря на их высокую волатильность и рискованность, способствует снижению рисков портфелей, ориентированных на высокую целевую доходность.

В результате исследований авторы приходят к выводу о том, что криптовалюты сегодня превращаются в удобный и все более распространенный финансовый инструмент, включение которого в инвестиционные портфели открывает инвестору более эффективные решения.

При изложении материала выдержан научный стиль, принятый для журнальных статей. Библиографический список включает 8 источников –материалы и публикации отечественных и зарубежных ученых по теме статьи, на каждый из которых в тексте имеется адресная ссылка, что подтверждает наличие апелляции к оппонентам.

Рецензируемый материал соответствует направлению журнала «Финансы и управление», подготовлен на актуальную тему, обладает элементами научной новизны и практической значимости, может вызвать интерес у читателей, и, как следствие, заслужиает публикации.

|

Перевести страницу на:

Перевести страницу на:

Перевести страницу на:

Перевести страницу на:

Статья опубликована с лицензией Creative Commons Attribution-NonCommercial 4.0 International License (CC BY-NC 4.0) – Лицензия «С указанием авторства – Некоммерческая».

Статья опубликована с лицензией Creative Commons Attribution-NonCommercial 4.0 International License (CC BY-NC 4.0) – Лицензия «С указанием авторства – Некоммерческая».