|

DOI: 10.7256/2454-0668.2019.4.30694

Дата направления статьи в редакцию:

02-09-2019

Дата публикации:

09-09-2019

Аннотация:

Аннотация. Проблема прихода частного инвестора на национальный финансовый рынок относится к числу широко обсуждаемых. Средства частных инвесторов необходимы для пополнения ресурсов финансового рынка, обеспечивающего рост российской экономики. К условиям прихода частного инвестора на финансовый рынок относится и формирование механизма защиты от некорректных продаж финансовых инструментов. Предметом исследования в данной статье являются причины осуществления мисслелинга финансовыми организациями и меры, способствующие преодоления и запрету мисселинга. Целью исследования является анализ мер уже принятых для преодоления мисселинга, и мер, которые будут приняты в ближайшее время. Методология проведенного исследования основана на применении методов индукции, дедукции, сравнительного анализа и графической интерпретации результатов. Основными выводами исследования являются: вывод о том, что частные инвесторы, приходящие на национальный финансовый рынок нуждаются в комплексной защите в свете усложнения условий инвестирования, и вывод о необходимости распространения мер преодоления мисселинга и на фондовый рынок. Новизна исследования состоит в обосновании необходимости расширения спектра мер по предотвращению мисселинга на финансовом рынке, необходимости усиления борьбы с мисселингом в свете законодательного определения новых сложных финансовых инструментов с высокими рисками.

Ключевые слова:

мисселинг, частные инвесторы, финансовая грамотность, индивидуальные инвестиционные счета, квалифицированные инвесторы, фьючерсы, опционы, свопы, субординированные облигации, структурные облигации

Abstract: The problem of entrance of a private investor into the national financial market is one of the widely discussed topics. The funds of private investors are essential for the replenishment of financial market resources that ensure growth of the Russian economy. Among the conditions for entrance of a private investor into the national financial market is the formation of protection mechanism from misselling financial instruments. The subject of this research is the causes for conducting misselling by financial organizations and measures that would help overcome and ban misselling. The goal of this research is the analysis of the measures already undertaken in prevention of misselling, as well as measures that are to implemented in the nearest future. Among the main conclusions are the theses that private investors entering the national financial market require comprehensive protection in light of the complications in the conditions of investing, as well as the need to expand the measures on misselling prevention into the stock market. The novelty of this research consists in substantiation of the need to expand the range of measures on prevention of misselling on the financial market and the need of intensifying the fight against misselling in the context of legislative definition of new complex financial instruments with high levels of risk.

Keywords: misseling, private investors, financial literacy, individual investment accounts, qualified investors, futures, options, swaps, subordinated bonds, structured bonds

В условиях жестких санкций со стороны стран Запада привлечение финансовых ресурсов для развития российской экономики является в настоящее время достаточно сложным. Активное развитие внутреннего финансового рынка со стимулированием участия всех экономических агентов, способных размещать свободные денежные средства является на данный момент одним из значимых вариантов решения проблемы обеспечения экономики необходимыми для развития и роста ресурсами. Население страны наряду с предприятиями, располагающими свободными средствами, способно обеспечить поступление денег в экономику. Задачами регулятора в этих условиях становятся с одной стороны введение и законодательное определение ценных бумаг и финансовых инструментов, являющихся более привлекательными для частных инвесторов по сравнению с банковскими депозитами, а с другой стороны - обеспечение максимальной безопасности инвестиционных операций физических лиц.

Низкий уровень финансовой грамотности населения обеспечил формирование благоприятных условий для осуществления не вполне корректных по отношению к клиентам операций страховых компаний, финансовых компаний и банков. Для максимизации прибыли при продажах финансовых продуктов ими активно использовался мисселинг.

Мисселинг – это целенаправленное введение клиента в заблуждение, путем предоставления ему неполной или недостоверной информации об инвестиционных качествах продукта, рисках, характерных для продукта и в итоге продажа клиенту иного финансового продукта вместо продукта в котором реально нуждается клиент.

В России предприняты достаточно эффективные меры, обеспечивающие привлекательность инвестиционных операций на фондовом рынке для частных лиц, это и введение так называемых народных облигаций федерального займа, введение новых видов облигаций, в том числе облигаций с достаточно высоким уровнем риска, доступных только для квалифицированных инвесторов (структурные облигации, бессрочные облигации), а также введение индивидуальных инвестиционных счетов и дальнейшее совершенствование схемы их функционирования.

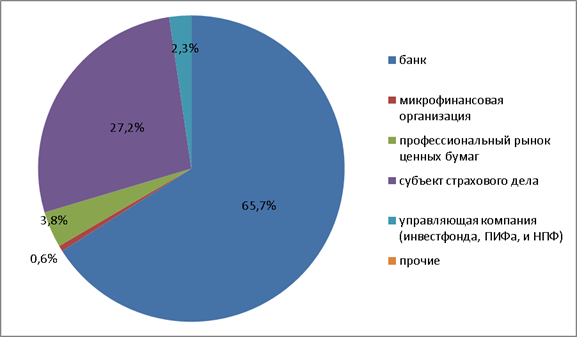

Однако мисселинг в течение последних лет оставался серьезной проблемой, затрудняющей развитие национального финансового рынка. С формальной точки зрения мисселинг не относится к числу прямых нарушений закона, но он серьезно разрушает доверие населения к финансовому рынку. Мисселинг может присутствовать у разных представителей финансового сектора, однако если проанализировать статистику жалоб, получаемых Банком России от клиентов финансовых организаций, можно прийти к выводу, что чаще всего нарушения присутствуют в банках, которые под видом вкладов могут предлагать своим клиентам:

- паи паевых инвестиционных фондов;

- договоры негосударственного пенсионного обеспечения;

- полисы инвестиционного страхования жизни;

- инвестиционные ценные бумаги (например, векселя и облигации, выпущенные либо самим банком, либо аффилированными с ним структурами).

Второе место по количеству жалоб клиентов занимают страховые организации.

Диаграмма 1. Распределение жалоб частных инвесторов, поступающих в Банк России, по финансовым организациям.

Диаграмма 2.Распределение жалоб частных инвесторов, поступающих в Банк России, по финансовым инструментам.

На рынке существует достаточно много примеров масштабного мисселинга. Большие нарекания вызывает предложение банками своим клиентам страховых программ. На данный момент около 25% комиссионных доходов обеспечивает банкам страховой рынок. Рост объема страховых премий за последние 5 лет составляет 50%, при самых серьезных темпах роста взносов в 2018 г. – 15,7% (за последние шесть лет), причем основную долю всех страховых взносов обеспечивают именно посредники, так 73,4% премий за 2018 г. было получено с участием посредников. Самый большой объем страховых премий был обеспечен банками (547,7 млрд. руб.) Продажи через банковский канал значительно опережают иные каналы продаж, причем продажи при банковском посредничестве растут более высокими темпами, чем страховой рынок в целом.

На первом месте при продажах страховых программ через банковский канал находится страхование жизни, что вполне объяснимо, уровень банковской комиссии при продаже полисов инвестиционного страхования жизни колеблется на уровне 10-15% при размере комиссий, например по структурным продуктам, в несколько процентов. Показатели эффективности деятельности банковских менеджеров привязаны к объему продаж, мисселинг в этих условиях становится фактически методом продажи. Распространенной практикой стала продажа инвестиционного страхования жизни под видом высокодоходного депозита при сокрытии информации о существующих рисках по продукту. Клиентская аудитория при продаже такого достаточно рискового продукта была целенаправленно искусственно расширена за счет исходно неверного позиционирования продукта. Результатам некорректного предложения продукта стал крайне низкий уровень пролонгации по оформленным ранее договорам инвестиционного страхования жизни.

Проблема мисселинга при продаже страховых продуктов через банки должна была решаться, с этой целью Всероссийским союзом страховщиков (ВВС), Ассоциацией банков «Россия» и Ассоциацией российских банков (АРБ) была разработана система мер по предупреждению мисселинга. В настоящее время продажи инвестиционного страхования жизни страховыми компаниями могут осуществляться только через банки принявшие стандарты ВВС в отношении раскрытия информации о рисках данного продукта. Кроме того в настоящее время действуют и Указания ЦБ РФ в отношении продаж страхования жизни (вступили в силу 1.04.2019 г.)

На данный момент при оформлении этого продукта у потенциального потребителя существует обязанность подписания такого документа как «Информация об условиях договора добровольного страхования», в котором содержатся сведения о страховщике и заключаемом договоре, информация о том, что приобретаемый полис вкладом не является, информация о размере, либо отсутствии гарантированного дохода по инструменту. Кроме того договор ИСЖ может быть расторгнут в течение периода охлаждения. Контроль за соблюдением стандартов продаж возложен на Службу по защите прав потребителей Банка России. Контрольные мероприятия будут осуществляться Службой, в том числе и с использованием практики проведения контрольных закупок.

Проблема мисселинга актуальна и для профессиональных участников рынка ценных бумаг, и в профессиональном сообществе есть понимание значения этой проблемы. На данный момент Национальная ассоциация участников фондового рынка (НАУФОР) и Национальная финансовая ассоциация (НФА) совместно с Центральным банком разработали Проект стандарта о требованиях к взаимодействию с физическими лицами при предложении финансовых инструментов (в соответствии с ч.2 ст.6 ФЗ №223-ФЗ «О саморегулируемых организациях в сфере финансового рынка» от 13.07.2015), содержащий достаточно жесткие требования к представителям профессиональных участников фондового рынка (брокеры, дилеры, доверительные управляющие, депозитарии, регистраторы, инвестиционные советники) в отношении информирования потенциальных клиентов о качественных характеристиках предлагаемых финансовых инструментов. Основная цель разработанного Стандарта – предотвращение мисселинга. Утверждение предлагаемого Проекта стандарта после принятия поступивших предложений и замечаний запланировано на сентябрь 2019 г.

В соответствии с предлагаемым Проектом стандарта профессиональные участники должны будут предоставлять клиентам информацию не только о характеристиках финансового инструмента, об объеме рисков, присутствующих при инвестировании в данный инструмент, дополнительных расходах, связанных с данным инструментом при приобретении, в период владения, при продаже (все виды расходов и порядок их формирования), но также о присутствии ограничений вторичного обращения финансового инструмента, порядке возврата денежных средств и издержках с ним связанных.

Доведение информации до клиента при предложении финансовых инструментов должно осуществляться исключительно в соответствии с принципами достоверности, добросовестности и полноты предоставляемых сведений. При этом со стороны профессионального участника рынка ценных бумаг речь в этом случае должна идти только об информировании клиента о финансовом инструменте, недопустимым предлагается считать навязывание инструмента и предложение информации об инструменте вопреки нежеланию физлица получать эту информацию. В Проекте стандарта содержится рекомендация при предложении инструмента избегать комментариев и советов о соответствии инструмента интересам физического лица, в том случае, если при предложении финансового инструмента будет выявлена потребность в индивидуальной инвестиционной рекомендации, клиент должен быть проинформирован о возможности ее получения у инвестиционного советника. При предложении финансовых инструментов может предоставляться информация сразу о нескольких инструментах.

Проект стандарта предусматривает при предложении финансовых инструментов профессиональными участниками обязательное информирование клиента, о том, что инвестиционные риски в данном случае не относятся к числу страхуемых в соответствии с Федеральным законом №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» от 23.12.2003.

Кроме того в соответствии с Проектом стандарта профучастником не должны даваться обещания в отношении выплаты дохода по ценным бумагам и производным финансовым инструментам за исключением вариантов обязательного дохода.

Проект стандарта вводит понятие «сложный финансовый инструмент», инструменты этой категории трактуются данным документом как сложные для понимания финансовые инструменты с высокими рисками, как на этапе владения, так и на этапах покупки и продажи.

К числу сложных финансовых инструментов Проектом стандартов предлагается относить следующие инструменты:

- внебиржевой форвардный контракт,

- внебиржевой опцион «колл»,

- внебиржевой опцион «пут»,

- внебиржевой своп.

- внебиржевой кредитно-дефолтный своп,

- внебиржевой контракт о будущей процентной ставке,

- внебиржевой контракт overnight index swap (OIS),

- внебиржевой барьерный опционный контракт,

- субординированная облигация,

- структурная облигация с возможностью досрочного автопогашения,

- структурная облигация со встроенным кредитным риском

- структурная облигация с доходностью, привязанной к значению индекса.

Причем представители саморегулируемых организаций профучастников допускают при внесении изменений в Проект расширение, прежде всего, этого списка.

Поскольку Проект стандарта фактически вводит деление всех финансовых инструментов на две категории: относительно простые и сложные, то в зависимости от уровня сложности инструмента предлагаются и разные схемы осуществления предложения финансовых инструментов клиентам. Если ознакомление с характеристиками простых финансовых инструментов может осуществляться в устном режиме (хотя допускается и предоставление паспорта), то предложение сложных финансовых инструментов – только в стандартизированной форме, с предоставлением паспорта финансового инструмента. Паспорт финансового инструмента, представляя собой своеобразную памятку клиенту, в которой в доступной форме даются схема действия инструмента и возможные последствия инвестиционных действий, позволяет лучше понимать риски, связанные с инструментом. Введение обязательного предоставления клиенту паспорта является серьезной новацией схемы предложения финансового инструмента клиенту для российского фондового рынка. В данном случае саморегулируемые организации профессиональных участников фондового рынка предлагают ориентироваться на стандарты, принятые в общении с клиентами в развитых странах. Паспорт является аналогом европейского KID ( Key information document).

Разработка паспорта сложного финансового инструмента должна осуществляться либо его эмитентом, либо лицом, за счет которого в дальнейшем будет осуществляться исполнение производного финансового инструмента, в том случае если этими лицами паспорт не разработан, это обязательство ложится на профучастника рынка ценных бумаг, предлагающего сложные финансовые инструменты своим клиентам. В соответствии с требованиями Проекта стандарта не допускается включение в паспорт ни индивидуальных инвестиционных рекомендаций, ни материалов рекламного и маркетингового характера.

У крупных компаний, предоставляющих свои услуги на рынке ценных бумаг, есть понимание того, что далеко не все клиенты обладают знаниями и соответствующей подготовкой для торговли, например такими сложными инструментами как фьючерсы, форварды и структурные ноты, поэтому профучастники, несомненно, заинтересованные в расширении клиентской базы, уже дают клиентам достаточно подробные разъяснения по специфике инструментов. Представители этого сегмента финансового рынка, работающие честно и добросовестно, понимают, что необходимо поддерживать инвестиционную активность клиентов - частных лиц, они заинтересованы в сохранении доверия не только непосредственно к своим организациям, но и к финансовому рынку в целом. Поэтому большинство требований, присутствующих в Проекте стандарта, разработанных саморегулируемыми организациями профессиональных участников фондового рынка, уже выполняются крупными компаниями, эти требования заложены в их внутренних регламентах общения с клиентами. Деятельность компаний этой группы не будет меняться с введением Стандартов, им не потребуется принципиальных изменений методик продаж и соответственно дополнительных расходов, связанных с этими изменениями.

Контроль за соблюдением Стандарта будет осуществляться саморегулируемыми организациями профессиональных участников рынка ценных бумаг. При выявлении нарушений Стандарта со стороны профучастников может последовать либо штраф, либо исключение из числа членов саморегулируемой организации.

Развитие национального финансового рынка невозможно без высокого уровня доверия к инструментарию, на нем присутствующему и организациям, работающим на нем. Преодоление мисселинга, выход на его практически полный запрет - необходимое условие повышения интереса населения к инвестиционным инструментам, комфортные и безопасные условия инвестирования должны быть созданы для всех групп частных инвесторов, как относимых к числу квалифицированных инвесторов, так не относимых к этой категории. Расширение линейки финансовых инструментов, присутствующих на рынке, введение инструментов с высоким риском, без защиты капитала, делают проблему защиты инвесторов особенно актуальной. Частные инвесторы своими денежными средствами способны обеспечить пополнение ресурсов национального финансового рынка. Задача защиты частных инвесторов от недобросовестных действий участников финансового рынка должна быть полностью решена в ближайшие годы.

Библиография

1. Абрамов А.Е., Лаврищева А.А. Российский финансовый рынок в 2018 г.: риски инвестирования.// Экономическое развитие России. 2019. Т.26. №2. С.59-64

2. Абрамов А.Е., Радыгин А.Д. Российский финансовый рынок: факторы развития и барьеры роста. М. 2017. Сер. Научные труды. Том 172 Р.

3. Букин Б.И., Захарова Е.В. Инвестиционное страхование жизни.// Экономика и бизнес: теория и практика. 2019. № 5-1. С.92-95

4. Буклемишев О.В. Инвестиционная пауза в российской экономике и ее преодоление.// Журнал новой экономической ассоциации. 2016. №1(29). С.160-167

5. Данилов Ю. А., Буклемишев О.В., Абрамов А.Е. О реформе финансовых рынков и небанковского финансового сектора.// Вопросы экономики. 2017. №9. С 100.

6. Нурмухаметов Р.К., Новикова Т.Р. Некоторые вопросы формирования доверительной среды на финансовом рынке. // Актуальные вопросы современной экономики. 2019. №1. С.306-316

7. Сайбель Н.Ю. Ковальчук А.В. Фондовый рынок России: проблемы и перспективы развития. // Финансы и кредит. 2018. Т.24. №3(771). С.613-626

8. Свиридов О.Ю. Некрасова И.В. Мисселинг как основная форма недобросовестных продаж финансовых продуктов в России: причины и способы противодействия.// Государственное и муниципальное управление. Ученые записки. 2018. №4. С. 134-138

9. Селивановский А.С. Производные финансовые инструменты и конфликт интересов.// Хозяйство и право. 2011. №12 (419). С.69-79

10. Тропина Ж.Н. Структурные облигации, новый вид облигаций российского фондового рынка.// Инновационное развитие экономики. 2019. №3(45). С. 125-132

11. Тропина Ж.Н. Специфика функционирования индивидуальных инвестиционных счетов. // Контентус. 2017. №7(60). С.16-22

12. www.moex.com – официальный сайт Московской Биржи

13. www.cbr.ru – официальный сайт Банка России

14. www.naufor.ru-официальный сайт Национальной ассоциации участников фондового рынка Refrrences (translitarated): 1. Abramov A. E. lavrischeva, A. A. Russian financial market in 2018: the risks of investing.// Economic development of Russia. 2019. T. 26. No. 2. P. 59-64 2. Abramov A. E., Radygin A. D. Russian financial market: development factors and growth barriers. M. 2017. Ser. Proceedings. Vol. 172 R. 3. Bukin B. I., Zakharova E. V. Investment life insurance.// Economics and business: theory and practice. 2019. No. 5-1. P. 92-95 4. Buklemishev O. V. Investment pause in the Russian economy and its overcoming.// Journal of the new economic Association. 2016. No. 1(29). S. 160-167 5. Danilov Yu. a., despite the presence of the O. V. Abramov, A. E. On the reform of financial markets and non-Bank financial sector.// Economic issue. 2017. No. 9. 100. 6. Nurmukhametov R. K., Novikova T. R. Some questions of formation of the trust environment in the financial market. // Topical issues of modern economy. 2019. No. 1. P. 306-316 7. Saibel N. Yu. Kovalchuk A.V. Stock market of Russia: problems and prospects of development. // Finance and credit. 2018. Vol. 24. No. 3(771). S. 613-626 8. Sviridov O. Y. Nekrasova I. V. Misselling as the main form of unscrupulous sales of financial products in Russia: causes and ways of counteraction.// State and municipal administration. Scientific notes. 2018. No. 4. S. 134-138 9. Selivanovskiy A. S. financial Derivatives and conflicts of interest.// Economy and law. 2011. No. 12 (419). P. 69-79

References

1. Abramov A.E., Lavrishcheva A.A. Rossiiskii finansovyi rynok v 2018 g.: riski investirovaniya.// Ekonomicheskoe razvitie Rossii. 2019. T.26. №2. S.59-64

2. Abramov A.E., Radygin A.D. Rossiiskii finansovyi rynok: faktory razvitiya i bar'ery rosta. M. 2017. Ser. Nauchnye trudy. Tom 172 R.

3. Bukin B.I., Zakharova E.V. Investitsionnoe strakhovanie zhizni.// Ekonomika i biznes: teoriya i praktika. 2019. № 5-1. S.92-95

4. Buklemishev O.V. Investitsionnaya pauza v rossiiskoi ekonomike i ee preodolenie.// Zhurnal novoi ekonomicheskoi assotsiatsii. 2016. №1(29). S.160-167

5. Danilov Yu. A., Buklemishev O.V., Abramov A.E. O reforme finansovykh rynkov i nebankovskogo finansovogo sektora.// Voprosy ekonomiki. 2017. №9. S 100.

6. Nurmukhametov R.K., Novikova T.R. Nekotorye voprosy formirovaniya doveritel'noi sredy na finansovom rynke. // Aktual'nye voprosy sovremennoi ekonomiki. 2019. №1. S.306-316

7. Saibel' N.Yu. Koval'chuk A.V. Fondovyi rynok Rossii: problemy i perspektivy razvitiya. // Finansy i kredit. 2018. T.24. №3(771). S.613-626

8. Sviridov O.Yu. Nekrasova I.V. Misseling kak osnovnaya forma nedobrosovestnykh prodazh finansovykh produktov v Rossii: prichiny i sposoby protivodeistviya.// Gosudarstvennoe i munitsipal'noe upravlenie. Uchenye zapiski. 2018. №4. S. 134-138

9. Selivanovskii A.S. Proizvodnye finansovye instrumenty i konflikt interesov.// Khozyaistvo i pravo. 2011. №12 (419). S.69-79

10. Tropina Zh.N. Strukturnye obligatsii, novyi vid obligatsii rossiiskogo fondovogo rynka.// Innovatsionnoe razvitie ekonomiki. 2019. №3(45). S. 125-132

11. Tropina Zh.N. Spetsifika funktsionirovaniya individual'nykh investitsionnykh schetov. // Kontentus. 2017. №7(60). S.16-22

12. www.moex.com – ofitsial'nyi sait Moskovskoi Birzhi

13. www.cbr.ru – ofitsial'nyi sait Banka Rossii

14. www.naufor.ru-ofitsial'nyi sait Natsional'noi assotsiatsii uchastnikov fondovogo rynka Refrrences (translitarated): 1. Abramov A. E. lavrischeva, A. A. Russian financial market in 2018: the risks of investing.// Economic development of Russia. 2019. T. 26. No. 2. P. 59-64 2. Abramov A. E., Radygin A. D. Russian financial market: development factors and growth barriers. M. 2017. Ser. Proceedings. Vol. 172 R. 3. Bukin B. I., Zakharova E. V. Investment life insurance.// Economics and business: theory and practice. 2019. No. 5-1. P. 92-95 4. Buklemishev O. V. Investment pause in the Russian economy and its overcoming.// Journal of the new economic Association. 2016. No. 1(29). S. 160-167 5. Danilov Yu. a., despite the presence of the O. V. Abramov, A. E. On the reform of financial markets and non-Bank financial sector.// Economic issue. 2017. No. 9. 100. 6. Nurmukhametov R. K., Novikova T. R. Some questions of formation of the trust environment in the financial market. // Topical issues of modern economy. 2019. No. 1. P. 306-316 7. Saibel N. Yu. Kovalchuk A.V. Stock market of Russia: problems and prospects of development. // Finance and credit. 2018. Vol. 24. No. 3(771). S. 613-626 8. Sviridov O. Y. Nekrasova I. V. Misselling as the main form of unscrupulous sales of financial products in Russia: causes and ways of counteraction.// State and municipal administration. Scientific notes. 2018. No. 4. S. 134-138 9. Selivanovskiy A. S. financial Derivatives and conflicts of interest.// Economy and law. 2011. No. 12 (419). P. 69-79

Результаты процедуры рецензирования статьи

Рецензия скрыта по просьбе автора

|

Перевести страницу на:

Перевести страницу на:

Перевести страницу на:

Перевести страницу на:

Статья опубликована с лицензией Creative Commons Attribution-NonCommercial 4.0 International License (CC BY-NC 4.0) – Лицензия «С указанием авторства – Некоммерческая».

Статья опубликована с лицензией Creative Commons Attribution-NonCommercial 4.0 International License (CC BY-NC 4.0) – Лицензия «С указанием авторства – Некоммерческая».