|

DOI: 10.7256/2454-065X.2017.12.24345

Дата направления статьи в редакцию:

03-10-2017

Дата публикации:

16-01-2018

Аннотация:

Предметом исследования являются налоговые системы определенных развитых стран, которые являются лидерами - инновационного и экономического развития, в части подсистемы налоговых льгот и стимулов для инновационно - активных организаций частного сектора экономики. Подробно рассматривается комплекс и специфические черты инструментов налогового стимулирования в приведенных странах. Выявляются широко применяемые во всех национальных налоговых системах инструменты, их формы и подходы налогового стимулирования инновационной активности. Рассматриваются налоговые льготы и стимулы для инноваций в России и проводится сравнение с мировыми тенденциями в этой сфере. Методом исследования является ревизия налоговых стимулов, их дальнейшее обобщение, анализ, выявление преобладающих тенденций и принципов и сравнение полученных результатов между собой. Основными выводами проведенного исследования являются следующие положения: В большинстве исследуемых развитых стран используются налоговые стимулы для инноваций. Более половины исследуемых стран применяют, так называемые расходные стимулы, в виде налогового кредита. Также налоговый кредит в большинстве стран основан на приращении расходов на НИОКР. Предоставляемые налоговые стимулы дифференцированы по размеру бизнеса. Налоговые стимулы по отношению к доходам от инновационной деятельности применят только 4 приведенные страны. В России имеется широкий круг налоговых стимулов для инноваций, однако некоторые инструменты по своей сути отличаются от мировых аналогов, а также не соблюдается дифференцированный подход к организациям разного размера.

Ключевые слова:

налоговые стимулы, льготы для инноваций, инструменты налогового стимулирования, налоговая система, налоги для НИОКР, основные налоговые стимулы, налоговые стимулы России, инновации, налоговые льготы, стимулирование

Abstract: The article reviews and systemizes the main and current tax incentives and incentives for innovative private sector organizations that are used in pre-selected countries - leaders in key indicators of innovation and economic development. The prevailing tendencies and main principles that are used in the construction of tax incentives and incentives for innovative active organizations of the private sector of the economy within the framework of the national tax system of the developed countries are determined. The obtained results and the identified approaches to stimulation are compared with existing tools and approaches to tax incentives for innovative activity of organizations in Russia. The main research methods include revision of tax incentives and their further generalisation, and anlaysis, determination of prevailing tendencies and principles and comparison of obtained results. The main conclusiosn of the research are the following: The majority of developed countries use tax incentives for innovation. More than half of these countries apply so-called expendable incentives in the form of credit against tax. In a majority of countries this credit is also based on accession of research and development costs. The tax incentives offered vary according to the size of business. Only four countries out of the studied ones apply tax incentives for innovation activity revenues. Russia uses a wide range of tax incentives for innovation, however, these instruments are very different from their world versions. Russia does not have a differentiate approach to different sizes of business, either. The main directions of reforming the domestic system of tax incentives for stimulating the innovative activity of the private sector are also outlined.

Keywords: tax incentives, incentives for innovation, tax incentive tools, tax system, tax for R&D, basic tax incentives, tax incentives in Russia, innovations, tax exemptions, incentive

Введение

Экономический рост сложное явление, зависящее от многих факторов и условий. С уверенностью можно сказать только то, что он необходим любой стране, потому что является основой развития общества и улучшения жизни людей.

На сегодняшний день большинство экспертов в области экономики утверждают, что в современном мире без инновационной активности невозможно добиться устойчивого экономического роста. Такое положение дел справедливо и для России. К примеру, по мнению составителей национального доклада об инновациях, у нашей страны есть только один путь - увеличивать инновационную активность и результативность [13].

Четверть века назад Россия вступила на путь построения рыночной экономики. Так или иначе, государственная власть старается двигаться в направлении развития рыночных отношений и использовать присущие рыночной экономике, так называемые косвенные методы регулирования. Разновидностью таких методов являются налоговые льготы и преференции или налоговые стимулы [5].

Налоговые стимулы для воздействия на инновационную деятельность компаний на сегодняшний день применяют около 40 стран мира [8]. Россия не является в этом исключением.

Но сохраняющаяся низкая инноватизация экономики и неудовлетворительные показатели развития страны указывают на проблемы и упущения в экономической политике.

Поэтому актуальным является выявить методы и инструменты налогового стимулирования применяемые в странах - лидерах экономического и инновационного развития, а затем сопоставив их с теми методами которые используются в России, дать общие рекомендации по улучшению отечественной налоговой система в части стимулов для НИОКР.

Для этого необходимо в начале определить страны – ориентиры, а затем систематизировать инструменты, которые они используют в налоговом стимулировании инноваций.

Отбор стран – ориентиров

Выбор стран – лидеров проведен по нескольким основным показателям инновационного развития. Такие действия необходимы потому что, к примеру, ориентируюсь на широко известные инновационные индексы от бизнес - школы INSEAD или же Bloomberg можно упустить из вида весьма передовые страны с высокими показателями инновационной активности, а так же те страны, которые похожи на Россию размером и структурой экономики. В таком случае соответственно не будут рассмотрены инструменты, которые они используют в своих налоговых системах.

Для отбора использованы следующие показатели:

1. Инновационная активность организаций

2. Уровень внутренних затрат на НИОКР в % ВВП

3. Доля частных затрат на НИОКР

4. Патентная активность

5. Высокотехнологичный экспорт

6. Размер экономики (номинальный ВВП)

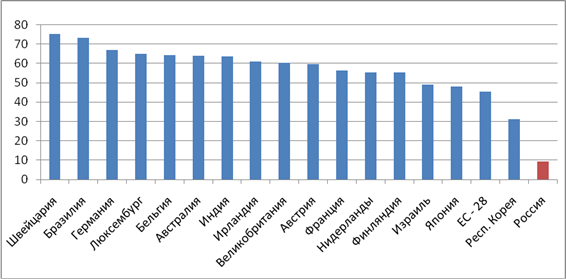

Показатели инновационной активности в среднем по приведенным странам составляют 50%. То есть около половины компаний занимаются инновационной деятельностью сами или закупают новые технологии и оборудование. Это является одним из основных факторов экономического развития и обуславливает высокие экономические результаты. В России же напротив данный показатель крайне низок – всего 9,3% компаний инновационно – активны. К тому же показатель характеризуется неустойчивой динамикой за последние годы.

Рисунок 1 - Уровень инновационной активности организаций, 2016

Источник: составлено автором на основе данных Росстат [14,13]; Евростат [16]; ОЭСР [17, 18, 19].

Инновационная активность компаний, что само собой разумеется, неразрывно связана с осуществлениями расходов на НИОКР, как внутренних и внешних расходов бизнеса, так и расходов со стороны государства.

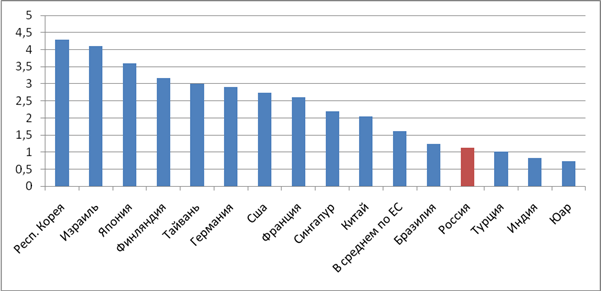

По отношению расходов на НИОКР к ВВП лидирует Южная Корея, Израиль и Япония. В десятку стран – лидеров по данному показателю также входят США, КНР и Германия.

Рисунок 2 - Внутренние затраты на исследования и разработки в процентах к ВВП по странам, 2014

Источник: составлено автором на основе данных Евростат [16]; ОЭСР [19].

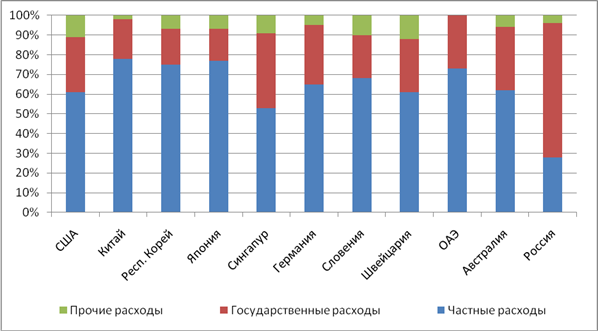

Однако, доля внутренних затрат на НИОКР – это показатель, который необходимо уточнить в плане источников их возникновения. Налоговые стимулы, как косвенные методы регулирования, направлены соответственно на формирование и поддержку частной инициативы, и поэтому доля частного сектора в расходах на НИОКР выступает, как индикатор реальной активности бизнеса в инновационной деятельности. Это и есть тот субстрат, который определяет актуальность косвенного стимулирования вообще, в том числе использование налоговых льгот и преференций.

По уровню частных расходов на НИОКР лидируют КНР и Япония. Высокий уровень частных расходов отмечается также в Южной Корее, Словении, США и Германии.

Рисунок 3 - Топ – 10 стран по доле частных расходов на НИОКР, 2014

Источник: составлено автором на основе данных ЮНЕСКО [24, 25].

Расходование денежных средств на НИОКР должно в итоге приводить к определенному результату. В общем смысле либо к положительному, либо к отрицательному. Цель инновационного процесса, естественно, положительный результат, который воплощается в получении охранного документа на разработку. Это измеряется показателем патентной активности.

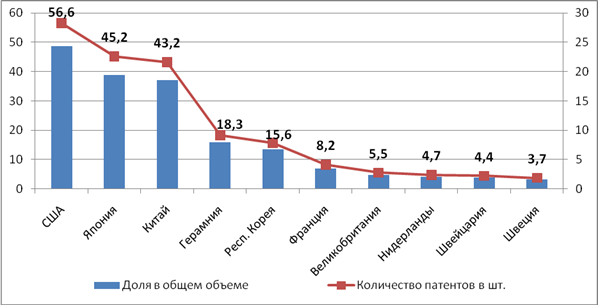

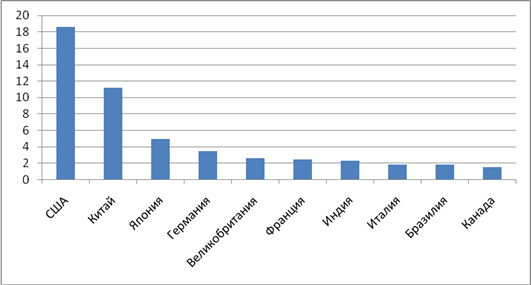

По доле в общем объеме поданных заявок в мире лидируют США. Затем идёт Япония, КНР, Германия и Южная Корея.

Рисунок 4 - Количество патентных заявок, 2015

Источник: составлено автором на основе данных ВОИС [26].

Получение патента само по себе не дает результата, а процесс внедрения новой разработки, т.е. коммерциализация, считается завершенным только при условии того, что разработка нашла своих потребителей на внутреннем рынке и также на внешнем рынке.

В мире с высокой степенью интеграции можно сделать некоторые выводы об успешном завершении инновационного процесса, рассматривая высокотехнологичный экспорт страны.

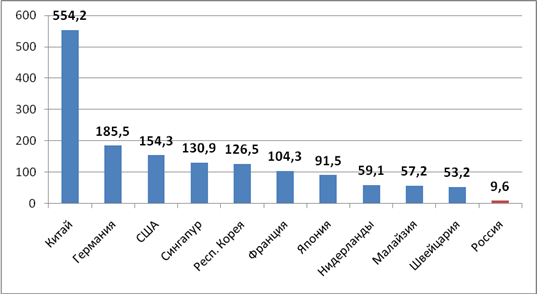

По данному показателю лидирует КНР, затем идут Германия и США.

Рисунок 5 - Высокотехнологичный экспорт году, млрд. долл. 2015

Источник: составлено автором на основе данных Мирового Банка [27] и информационного сайта «Мировой атлас» [28].

Объем ВВП характеризующий размер экономики также необходимо учесть в отборе стран – ориентиров. Это нужно для того, чтобы сравнение было более сопоставимым, учитывающим особенности стран с разными размерами собственных экономик и в итоге, рассматривая максимально схожие по размеры экономик страны.

Рисунок 6 - Номинальный ВВП, млрд. долл. 2016

Источник: составлено автором на основе данных Мирового Банка [29].

На основании приведенных выше данных можно сделать заключительный отбор стран, система налоговых льгот для инновационной деятельности в дальнейшем будет рассмотрена.

Сводная таблица по показателям инновационного развития

Таблица 1

|

Инновационная активность организаций

|

Внутренние затраты на ИиР в % от ВВП

|

Частные расходы на

НИОКР

|

Заявки на патенты

|

Выс. тех. экспорт

|

Номинальный ВВП

|

|

Швейцария

|

Республика Корея

|

Китай

|

США

|

Китай

|

США

|

|

Бразилия

|

Израиль

|

Япония

|

Япония

|

Германия

|

Китай

|

|

Германия

|

Япония

|

Республика Корея

|

Китай

|

США

|

Япония

|

|

Люксембург

|

Финляндия

|

ОАЭ

|

Германия

|

Сингапур

|

Германия

|

|

Австралия

|

Тайвань

|

Словения

|

Республика Корея

|

Республика Корея

|

Великобритания

|

|

США

|

Германия

|

Германия

|

Франция

|

Франция

|

Франция

|

|

Индия

|

США

|

США

|

Великобритания

|

Япония

|

Индия

|

|

Великобритания

|

Франция

|

Австралия

|

Нидерланды

|

Нидерланды

|

Италия

|

|

Австрия

|

Сингапур

|

Швейцария

|

Швейцария

|

Малайзия

|

Бразилия

|

|

Франция

|

Китай

|

Сингапур

|

Швеция

|

Швейцария

|

Канада

|

Источник: составлено автором на основе данных Росстат [14,15]; Евростат [16]; ОЭСР [17, 18, 19]; ЮНЕСКО [24, 25]; ВОИС [26]; Мировой Банк [27, 29].

В итоге в поле зрения попали 23 страны из различных регионов мира.

Из них десятка стран- лидеров выглядит следующим образом:

США, Япония, Китай, Германия, Франция, Великобритания, Южная Корея, Индия, Австралия, Швейцария.

К этим странам, так же следует добавить Бразилию, Канаду и Италию. Так как экономики этих стран являются одними из крупнейших в мире и тем самым данные страны, в дополнение к десятке лидеров, интересны в плане рассмотрения применяемых им налоговых инновационных стимулов.

Инструменты налогового стимулирования инноваций

США

Таблица 2

|

Льгота

|

Налоговый кредит «традиционный»

|

Налоговый кредит «упрощенный»

|

Налоговый вычет

|

|

Форма

|

20% от расходов на НИОКР

|

14% от расходов на НИОКР

|

Вычет расходов на НИОКР из налогового обязательства

|

Источник: составлено автором на основе данных ОЭСР [8, 9, 10]; PricewaterhouseCoopers [30]; Deloitte [31].

Япония

Таблица 3

|

Льгота

|

Налоговый кредит для крупного бизнеса

|

Налоговый кредит для МСП

|

Налоговый кредит при сотрудничестве с университетом

|

|

Форма

|

Объемный вариант 8-10% от расходов на НИОКР; Приростной вариант 30% от расходов на НИОКР

|

Объемный вариант 12% от расходов на НИОКР

|

30% от расходов на НИОКР

|

Источник: составлено автором на основе данных ОЭСР [8, 9, 10]; PricewaterhouseCoopers [30]; Deloitte [31].

Китай

Таблица 4

|

Льгота

|

Налоговый вычет

|

Освобождение от косвенных налогов

|

Пониженная ставка корпоративного налога на доход

|

Доп. льготы

|

|

Форма

|

150% от расходов на НИОКР

|

0% при приобретении импортной продукции для НИОКР

|

15%, если имеет статус «Высокотехнологичой» (HNTE)

|

Ускоренная амортизация капитальных активов для НИОКР

|

Источник: составлено автором на основе данных ОЭСР [8, 9, 10]; PricewaterhouseCoopers [30]; Deloitte [31].

Германия

Налоговое стимулирование не применяется [8].

Франция

Таблица 5

|

Льгота

|

Налоговый кредит

|

«Патентная коробка»

|

Освобождение от налогов с ФОТ

|

Доп. льготы

|

|

Форма

|

Объемный вариант 30% от первых 100 млн. евро расходов на НИОКР, далее 5%

|

17% на доход от продаж продукции на основании собственного патента

|

0% для персонала задействованного в НИОКР

|

Ускоренная амортизация капитальных активов для НИОКР

|

Источник: составлено автором на основе данных ОЭСР [8, 9, 10]; PricewaterhouseCoopers [30]; Deloitte [31].

Великобритания

Таблица 6

|

Льгота

|

Налоговый вычет для крупного бизнеса

|

Налоговый вычет для МСП

|

«Патентная коробка»

|

Доп. льготы

|

|

Форма

|

130% от расходов на НИОКР

|

Вычет в размере 230% от расходов на НИОКР

|

10% на доход от продаж продукции на основании собственного патента

|

Ускоренная амортизация капитальных активов для НИОКР

|

Источник: составлено автором на основе данных ОЭСР [8, 9, 10]; PricewaterhouseCoopers [30]; Deloitte [31].

Южная Корея

Таблица 7

|

Льгота

|

Налоговый кредит для МСП

|

Налоговый кредит для крупного бизнеса

|

|

Форма

|

Приростной вариант 50% от расходов на НИОКР;

Объемный вариант 25-30% от расходов на НИОКР

|

Приростной вариант 40% от расходов на НИОКР;

Объемный вариант 20% от расходов на НИОКР

|

Источник: составлено автором на основе данных ОЭСР [8, 9, 10]; PricewaterhouseCoopers [30]; Deloitte [31].

Индия

Таблица 8

|

Льгота

|

Налоговый вычет

|

Налоговый вычет при сотрудничестве с индийской исследовательской организацией

|

|

Форма

|

130% от расходов на НИОКР

|

125-200% от расходов на НИОКР

|

Источник: составлено автором на основе данных ОЭСР [8, 9, 10]; PricewaterhouseCoopers [30]; Deloitte [31].

Австралия

Таблица 9

|

Льгота

|

Налоговый кредит для МСП

|

Налоговый кредит для

крупного бизнеса

|

Доп. льготы

|

|

Форма

|

Объемный вариант, 45% от расходов на НИОКР

|

Объемный вариант, 40% от расходов на НИОКР

|

До 50% на НИОКР можно физически осуществлять за пределами Австралии

|

Источник: составлено автором на основе данных ОЭСР [8, 9, 10]; PricewaterhouseCoopers [30]; Deloitte [31].

Швейцария

Таблица 10

|

Льгота

|

«Налоговые каникулы»

|

«Патентная коробка»

|

Доп. льготы

|

|

Форма

|

0% на корпоративный доход в течении 10 лет, при выполнении определенных требований

|

9,7% на доход от использования собственного патента

|

Ускоренная амортизация капитальных активов для НИОКР

|

Источник: составлено автором на основе данных ОЭСР [8, 9, 10]; PricewaterhouseCoopers [30]; Deloitte [31].

Бразилия

Таблица 11

|

Льгота

|

Налоговый кредит

|

Налоговый вычет

|

Доп. льготы

|

|

Форма

|

Объемный вариант, 20% от расходов на НИОКР давших положительный результат

|

160-180% от расходов на НИОКР

|

Свободная амортизация капитальных активов для НИОКР

|

Источник: составлено автором на основе данных ОЭСР [8, 9, 10]; PricewaterhouseCoopers [30]; Deloitte [31].

Канада

Таблица 12

|

Льгота

|

Налоговый кредит

|

Возвратный налоговый кредит для МСП

|

Доп. льготы

|

|

Форма

|

Объемный вариант, 5-30% от расходов на НИОКР (в зависимости от органов власти)

|

30% от расходов на НИОКР для контролируемых компаний

|

Неиспользованные кредиты могут быть перенесены на 20 лет вперед или 3 года назад

|

Источник: составлено автором на основе данных ОЭСР [8, 9, 10]; PricewaterhouseCoopers [30]; Deloitte [31].

Италия

Таблица 13

|

Льгота

|

Налоговый кредит

|

«Патентная коробка»

|

|

Форма

|

Приростной вариант, 25-50% от расходов на НИОКР;

Объемный вариант 25% от расходов на НИОКР в области цифровой экономики

|

Пониженная ставка до 50% от дохода и прироста капитала по зарегистрированному патенту

|

Источник: составлено автором на основе данных ОЭСР [8, 9, 10]; PricewaterhouseCoopers [30]; Deloitte [31].

Россия

Таблица 14

|

Льгота

|

Налоговый вычет

|

Особый налоговый режим

|

Пониженные налоги с ФОТ

|

Доп. льготы

|

|

Форма

|

150% от расходов на НИОКР по определенным направлениям

|

Для резидентов «Сколково» и «Особых экономических зон»

|

13% по платежам в ПФР РФ для ИТ - компаний

|

Ускоренная амортизация капитальных активов для НИОКР

|

Источник: составлено автором на основе данных Налогового Кодекса РФ [1, 2]; ФЗ РФ № 166 [3]; ФЗ РФ № 244 [4]; ОЭСР [8, 10].

На основании приведенных данных можно составить общее представление о наиболее используемых инструментах стимулирования.

Основные формы налогового стимулирования инноваций в разных странах

Таблица 15

|

Налоговый кредит

|

Повышенный вычет расходов на НИОКР

|

«Патентная коробка»

|

Освобождение от налогов с ФОТ

|

Ускоренная амортизация

|

|

1. США

2. Япония

3. Респ. Корея

4. Канада

5. Великобритания

6. Италия

7. Австралия

|

1. Китай

2. Великобритания

3. Индия

4. Бразилия

|

1. Франция

2. Великобритания

3. Италия

4. Швейцария

|

1. Франция

|

1. Китай

2. Великобритания

3. Франция

4. Швейцария

5. Бразилия

|

Источник: составлено автором на основе данных ОЭСР [8, 9, 10]; PricewaterhouseCoopers [30]; Deloitte [31].

Из таблицы видно, что самый популярный инструмент среди исследуемых стран – налоговый кредит, 7 стран из 13 используют его в качестве меры воздействий на инновационную активность. К тому же в большинстве случаев популярна приростная форма налогового кредита. Следующий инструмент – ускоренная или свободная амортизация капитальных активов для целей НИОКР. Этот метод применяют 5 из 13 стран. Повышенный вычет расходов на НИОКР применяют лишь 4 страны.

Также существуют и другие методы стимулирования. Из всех представленных стран только во Франции существуют пониженные тарифы по страховым взносам с зарплат работников занятых в НИОКР [8, 10].

В Китае помимо вышеперечисленных инструментов применяется освобождение от косвенного налогообложения продукции используемой для НИОКР и пониженные ставки для определенного типа высокотехнологичных компаний [8, 9]. Швейцария использует такой способ поддержки как «налоговые каникулы»[13]. Важно отметить полное отсутствие на сегодняшний момент каких-либо специальных налоговых стимулов в Германии [8].

С точки зрения отношения стимулов к стадии инновационного процесса их условно делят на «входящие» и «исходящие»[13]. У «входящих» в качестве основы расчета принимаются расходы на НИОКР. Другими словами те ресурсы, которые затрачиваются на «входе» в инновационный процесс. Соответственно «исходящие» в качестве основы расчета принимают уже результаты на «выходе» из инновационного процесса – доходы от использования интеллектуальной собственности.

Большинство стран, а именно 10 из 13 представленных, в своей практике используют «входящие» или основанные на расходах стимулы, такие как налоговый кредит и налоговый вычет. Стимулы в отношении доходов применяют лишь 4 из 13 представленных стран.

Интерес также вызывает то, что во многих странах существует разделение предоставляемых налоговых стимулов по субъектам. То есть малый и средний бизнес и малые высокотехнологичные компании зачастую получают право на более привлекательные льготы, нежели крупный бизнес.

Говоря о России, можно констатировать, что имеется довольно широкий набор инструментов налогового стимулирования НИОКР. Многие из тех инструментов, которые используют развитые страны, имеются в отечественной налоговой системе. Пониженные ставки по налогу на прибыль и региональные налоги для резидентов ОЭЗ, а также по страховым взносам для ИТ-компаний [3, 4]. Применяется вычет расходов на НИОКР в размере 150%, но исключительно по определенным направлениям исследований и разработок [1, 2]. Также организации имеют право на ускоренную амортизацию капитальных активов используемых в НИОКР и отмену косвенного налогообложения при выполнении НИОКР [1, 2, 4]. Необходимо отметить и такой, имеющийся в российском налоговом законодательстве инструмент стимулирования, как инвестиционный налоговый кредит (ИНК). По своей сути он является формой отсрочки платежа по налогам и не относится к налоговому кредиту, который упоминается в случаях с другими странами.

Заключение

Налоговые стимулы распространенный способ косвенной поддержки НИОКР в развитых странах мира. Из всех рассмотренных стран только Германия не использует в своей экономической политике данный способ.

Основным видом стимулов выступают стимулы, основывающиеся на расходах на НИОКР или по-другому «входящие». Они представлены практически во всех рассмотренных налоговых системах. Но помимо них несколько стран Европы применяют «исходящие» стимулы, основанные на доходе от результата НИОКР. Немаловажен такой момент, как предоставление льгот, только при условии наращивания расходов на НИКОР относительно прошлых лет.

Также существует тенденция дифференцированного подхода к субъектам бизнеса в плане их размера. То есть малым и средним компаниям предоставляются льготы более щедрые, чем крупному бизнесу.

Касательно России, можно сказать, что на первый взгляд в отечественной налоговой системе содержится большое количество инструментов налогового стимулирования НИОКР. Однако, подробное рассмотрение и сравнение с практикой отобранных стран-лидеров, показывает, что некоторое инструменты либо не похожи на свои мировые аналоги либо являются малопригодными для целей стимулирования, а наиболее применяемые в мире инструменты вовсе не входят в отечественную налоговую систему.

Налоговой системе России в части льгот и преференций для НИОКР следует двигаться по таким основным направлениям:

1. Ревизия существующих инструментов и ликвидация неэффективных мер

2. Дифференциация льгот по размеру компании

3. Возможное введение и адаптация такого инструмента, как «патентная коробка» для доходов от интеллектуальной собственности компании.

Работа по предложенным направлениям даст возможность сделать отечественную систему ориентированной на инновационное развитие экономики.

Библиография

1. Налоговый кодекс Российской Федерации (часть первая) федеральный закон от 31.07.1998 № 146-ФЗ (ред. от 01.10.2017)-Эксмо-Пресс, 2017.-1472 с.

2. Налоговый кодекс Российской Федерации (часть вторая) федеральный закон от 05.08.2000 № 117-ФЗ (ред. от 01.10.2017)-Эксмо-Пресс, 2017.-1472 с.

3. Федеральный закон от 22 июля 2005 г. N 116-ФЗ "Об особых экономических зонах в Российской Федерации" (информационно-правовой портал Гарант)

4. Федеральный закон от 28 сентября 2010 г. N 244-ФЗ "Об инновационном центре "Сколково" (информационно-правовой портал Гарант)

5. Гохберг Л., Китова Г., Рудь В.. «Налоговая поддержка науки и инноваций: спрос и эффекты» – Форсайт, 2014. №3. С. 19

6. Куклина Е. А., Чжу Сяоцин, Сунь Юйсю, Се Тяньчэн «Налоговая политика стимулирования инноваций как фактор экономического роста: китайский путь» – Управленческое консультирование, 2013. №7

7. Рюмина Ю.А., «Зарубежный опыт налогового стимулирования инновационной деятельности» – Вестник Томского государственного университета, 2012. №3

8. Compendium of R&D tax incentive schemes: OECD countries and selected economies 2016, 2017.

9. OECD estimates of government tax relief for business R&D, 2014.

10. R&D Tax Incentive Country Profiles 2016 OECD, 2017.

11. R&D Tax Incentives: Evidence on design, incidence and impacts, OECD Science, Technology and Industry Policy Papers, No. 32, OECD Publishing, Paris, 2016.

12. Tax Incentives for R&D in Switzerland KPMG, 2016.

13. Электронный ресурс: сайт Российской венчурной компании. Режим доступа: http://www.rvc.ru/upload/RVK_innovation_2016_v.pdf Дата обращения: 04.08.2017.

14. Электронный ресурс: сайт Росстата. Режим доступа: http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/science_and_innovations/science/ Дата обращения: 04.08.2017.

15. Электронный ресурс: Россия и страны мира, 2016. Режим доступа: http://www.gks.ru/free_doc/doc_2016/world16.pdf Дата обращения: 04.08.2017.

16. Электронный ресурс: сайт Евростата. Режим доступа: http://ec.europa.eu/eurostat/statistics-explained/index.php/Innovation_statistics Дата обращения: 04.08.2017.

17. Электронный ресурс: сайт ОЭСР. Режим доступа: http://www.oecd.org/sti/keyscienceandtechnologyststatisticsandpublications.htm Дата обращения: 04.08.2017.

18. Электронный ресурс: сайт ОЭСР. Режим доступа: http://www.oecd.org/sti/oecd-science-technology-and-innovation-outlook-25186167.htm Дата обращения: 05.08.2017.

19. Электронный ресурс: сайт ОЭСР. Режим доступа: http://www.oecd-ilibrary.org/economics/data/oecd-stat_data-00285-en Дата обращения: 05.08.2017

20. Электронный ресурс: сайт ОЭСР. Режим доступа: http://www.oecd.org/sti/rd-tax-incentives-provisions.pdf Дата обращения: 05.08.2017.

21. Электронный ресурс: сайт ОЭСР. Режим доступа: http://www.oecd.org/sti/rd-tax-incentives-compendium.pdf Дата обращения: 06.08.2017.

22. Электронный ресурс: сайт ОЭСР. Режим доступа: http://www.oecd.org/sti/RDTaxIncentives-TaxExpenditures.pdf Дата обращения: 06.08.2017.

23. Электронный ресурс: сайт ОЭСР. Режим доступа: http://www.oecd.org/sti/rd-tax-stats.htm Дата обращения: 06.08.2017.

24. Электронный ресурс: сайт ЮНЕСКО. Режим доступа: http://data.uis.unesco.org Дата обращения: 09.08.2017

25. Электронный ресурс: сайт ЮНЕСКО. Режим доступа: http://uis.unesco.org/sites/default/files/documents/fs42-global-investments-in-rd-2017-en.pdf Дата обращения: 09.08.2017.

26. Электронный ресурс: сайт ВОИС. Режим доступа: http://www.wipo.int/export/sites/www/ipstats/en/docs/infographics_systems_2016.pdf Дата обращения: 09.08.2017.

27. Электронный ресурс: сайт Мирового банка. Режим доступа: https://data.worldbank.org/indicator/TX.VAL.TECH.CD Дата обращения: 12.08.2017.

28. Электронный ресурс: сайт «Мировой Атлас». Режим доступа: http://www.worldatlas.com/articles/countries-with-the-most-high-tech-exports.html Дата обращения: 12.08.2017.

29. Электронный ресурс: сайт Мирового банка. Режим доступа: http://databank.worldbank.org/data/download/GDP.pdf Дата обращения: 14.08.2017.

30. Электронный ресурс: сайт PricewaterhouseCoopers. Режим доступа: http://www.pwc.com. Дата обращения: 14.08.2017.

References

1. Nalogovyi kodeks Rossiiskoi Federatsii (chast' pervaya) federal'nyi zakon ot 31.07.1998 № 146-FZ (red. ot 01.10.2017)-Eksmo-Press, 2017.-1472 s.

2. Nalogovyi kodeks Rossiiskoi Federatsii (chast' vtoraya) federal'nyi zakon ot 05.08.2000 № 117-FZ (red. ot 01.10.2017)-Eksmo-Press, 2017.-1472 s.

3. Federal'nyi zakon ot 22 iyulya 2005 g. N 116-FZ "Ob osobykh ekonomicheskikh zonakh v Rossiiskoi Federatsii" (informatsionno-pravovoi portal Garant)

4. Federal'nyi zakon ot 28 sentyabrya 2010 g. N 244-FZ "Ob innovatsionnom tsentre "Skolkovo" (informatsionno-pravovoi portal Garant)

5. Gokhberg L., Kitova G., Rud' V.. «Nalogovaya podderzhka nauki i innovatsii: spros i effekty» – Forsait, 2014. №3. S. 19

6. Kuklina E. A., Chzhu Syaotsin, Sun' Yuisyu, Se Tyan'chen «Nalogovaya politika stimulirovaniya innovatsii kak faktor ekonomicheskogo rosta: kitaiskii put'» – Upravlencheskoe konsul'tirovanie, 2013. №7

7. Ryumina Yu.A., «Zarubezhnyi opyt nalogovogo stimulirovaniya innovatsionnoi deyatel'nosti» – Vestnik Tomskogo gosudarstvennogo universiteta, 2012. №3

8. Compendium of R&D tax incentive schemes: OECD countries and selected economies 2016, 2017.

9. OECD estimates of government tax relief for business R&D, 2014.

10. R&D Tax Incentive Country Profiles 2016 OECD, 2017.

11. R&D Tax Incentives: Evidence on design, incidence and impacts, OECD Science, Technology and Industry Policy Papers, No. 32, OECD Publishing, Paris, 2016.

12. Tax Incentives for R&D in Switzerland KPMG, 2016.

13. Elektronnyi resurs: sait Rossiiskoi venchurnoi kompanii. Rezhim dostupa: http://www.rvc.ru/upload/RVK_innovation_2016_v.pdf Data obrashcheniya: 04.08.2017.

14. Elektronnyi resurs: sait Rosstata. Rezhim dostupa: http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/science_and_innovations/science/ Data obrashcheniya: 04.08.2017.

15. Elektronnyi resurs: Rossiya i strany mira, 2016. Rezhim dostupa: http://www.gks.ru/free_doc/doc_2016/world16.pdf Data obrashcheniya: 04.08.2017.

16. Elektronnyi resurs: sait Evrostata. Rezhim dostupa: http://ec.europa.eu/eurostat/statistics-explained/index.php/Innovation_statistics Data obrashcheniya: 04.08.2017.

17. Elektronnyi resurs: sait OESR. Rezhim dostupa: http://www.oecd.org/sti/keyscienceandtechnologyststatisticsandpublications.htm Data obrashcheniya: 04.08.2017.

18. Elektronnyi resurs: sait OESR. Rezhim dostupa: http://www.oecd.org/sti/oecd-science-technology-and-innovation-outlook-25186167.htm Data obrashcheniya: 05.08.2017.

19. Elektronnyi resurs: sait OESR. Rezhim dostupa: http://www.oecd-ilibrary.org/economics/data/oecd-stat_data-00285-en Data obrashcheniya: 05.08.2017

20. Elektronnyi resurs: sait OESR. Rezhim dostupa: http://www.oecd.org/sti/rd-tax-incentives-provisions.pdf Data obrashcheniya: 05.08.2017.

21. Elektronnyi resurs: sait OESR. Rezhim dostupa: http://www.oecd.org/sti/rd-tax-incentives-compendium.pdf Data obrashcheniya: 06.08.2017.

22. Elektronnyi resurs: sait OESR. Rezhim dostupa: http://www.oecd.org/sti/RDTaxIncentives-TaxExpenditures.pdf Data obrashcheniya: 06.08.2017.

23. Elektronnyi resurs: sait OESR. Rezhim dostupa: http://www.oecd.org/sti/rd-tax-stats.htm Data obrashcheniya: 06.08.2017.

24. Elektronnyi resurs: sait YuNESKO. Rezhim dostupa: http://data.uis.unesco.org Data obrashcheniya: 09.08.2017

25. Elektronnyi resurs: sait YuNESKO. Rezhim dostupa: http://uis.unesco.org/sites/default/files/documents/fs42-global-investments-in-rd-2017-en.pdf Data obrashcheniya: 09.08.2017.

26. Elektronnyi resurs: sait VOIS. Rezhim dostupa: http://www.wipo.int/export/sites/www/ipstats/en/docs/infographics_systems_2016.pdf Data obrashcheniya: 09.08.2017.

27. Elektronnyi resurs: sait Mirovogo banka. Rezhim dostupa: https://data.worldbank.org/indicator/TX.VAL.TECH.CD Data obrashcheniya: 12.08.2017.

28. Elektronnyi resurs: sait «Mirovoi Atlas». Rezhim dostupa: http://www.worldatlas.com/articles/countries-with-the-most-high-tech-exports.html Data obrashcheniya: 12.08.2017.

29. Elektronnyi resurs: sait Mirovogo banka. Rezhim dostupa: http://databank.worldbank.org/data/download/GDP.pdf Data obrashcheniya: 14.08.2017.

30. Elektronnyi resurs: sait PricewaterhouseCoopers. Rezhim dostupa: http://www.pwc.com. Data obrashcheniya: 14.08.2017.

|

Перевести страницу на:

Перевести страницу на:

Перевести страницу на:

Перевести страницу на:

Статья опубликована с лицензией Creative Commons Attribution-NonCommercial 4.0 International License (CC BY-NC 4.0) – Лицензия «С указанием авторства – Некоммерческая».

Статья опубликована с лицензией Creative Commons Attribution-NonCommercial 4.0 International License (CC BY-NC 4.0) – Лицензия «С указанием авторства – Некоммерческая».