|

DOI: 10.7256/2453-8809.2017.1.20724

Дата направления статьи в редакцию:

13-10-2016

Дата публикации:

01-04-2017

Аннотация:

Предметом исследования является процесс становления и ликвидации института сельскохозяйственной кредитной кооперации в приграничном северном регионе. Актуальность выбранной темы обусловлена расхождением целеполагания и целедостиженческой функции при формировании институциональной среды для эффективного функционирования системы кооперативного кредитования в сельских поселениях отдаленного северного региона. В статье рассматриваются проблемы развития сельскохозяйственной кредитной кооперации, анализируются механизмы государственного регулирования, причины институциональных провалов. Особое внимание уделяется вопросам взаимоотношений кооперативов с государственными структурами, обеспечивающими координацию их деятельности. Методология исследования базируется на диалектико-материалистическом подходе, объясняющем диалектическое движение наблюдаемого процесса в его реальном развитии и совершенствовании во времени и уходе из жизни при негативном воздействии на процесс элементов ближнего окружения института самоорганизации. В статье обоснована необходимость развития сельскохозяйственной кредитной потребительской кооперации как института, соответствующего реальным социально-экономическим, территориально-географическим, демографическим условиям региона, а также национальным интересам. Результатом исследования являются предложения автора об изменении институциональной среды для развития сельских кооперативов на законодательном уровне.

Ключевые слова:

северный приграничный регион, развитие сельских территорий, регулирование микрофинансового рынка, кредитование сельского бизнеса, сельскохозяйственная кредитная кооперация, условия функционирования, требования Банка России, государственная программа, государственная поддержка, институциональная среда

Abstract: The research subject is the process of formation and liquidation of the agricultural credit cooperation institution in the northern region near the state border. The topicality of this problem is determined by the difference between goal-setting and the goal achievement function in the formation of the institutional environment for effective functioning of cooperative crediting system in rural settlements of the distant northern region. The author considers the problems of development of agricultural credit cooperation, analyzes the mechanisms of government regulation and the reasons of institutional failures. Special attention is given to the issues of cooperatives’ relations with public structures coordinating their activities. The research methodology is based on the dialectical and materialistic approach, which explains the dialectical transformation of the process under study in its real development and improvement in time, and termination under the negative impact of the elements of the close environment of the institution of self-organization. The author explains the necessity to develop agricultural credit consumer cooperation as an institution, meeting the real socio-economic, territorial and geographical, and demographical conditions of the region, and the national interests. The author formulates the proposals about the transformation of the institutional environment for the development of rural cooperatives on the legislative level.

Keywords: northern region near the state border, rural areas development, microfinance market regulation, rural business crediting, agricultural credit cooperative, operating conditions, the Bank of Russia requirements, state program, government support, institutional environment

Основная часть Становление института сельскохозяйственной кредитной кооперации в Республике Карелия прошло сложный путь. Потребность в развитии данного института возникла в первую очередь в связи с трудностями кредитования сельского бизнеса коммерческими банками. Разрушение сельскохозяйственных предприятий с начала 90-х годов носило масштабный характер, чем и объяснялся высокий риск вложения инвестиций в сельское хозяйство, поэтому банки практически перестали выдавать кредиты сельским предпринимателям. Институтом самоорганизации сельских сообществ, ориентированным на удовлетворение нужд местного населения и малого бизнеса, стала сельскохозяйственная кредитная кооперация, вобравшая в себя международный опыт, прежде всего, в ходе сотрудничества с сопредельной Финляндией, и российскую историческую преемственность [1,2]. Как и любой институт самоорганизации в своем развитии он должен находиться во взаимодействии с органами координации, контроля и принуждения в лице профильных министерств и ведомств, а также судебных органов в случае неисполнения институциональных норм. Также для успешного развития института самоорганизации в его институциональном окружении должны эффективно функционировать как институты поддержки, так и институты защиты.

В отношении сельскохозяйственной кооперации институтом поддержки становится само государство. Участие государства в кооперативном строительстве закреплено законом от 8 декабря 1995 г. № 193- ФЗ «О сельскохозяйственной кооперации» статьей 7 – Государство и кооперативы. На основании п.1 ст.7 государство берет на себя функции стимулирования создания и поддержки деятельности кооперативов путем выделения им средств из федерального бюджета и бюджетов субъектов Российской Федерации для приобретения и строительства перерабатывающих и обслуживающих предприятий, создания кредитных и страховых кооперативов на основании разработанных планов и прогнозов развития территорий и целевых программ, а также осуществляет научное, кадровое и информационное обеспечение. Кроме того, п. 4 ст.7 предусмотрено, что убытки, причиненные кооперативу в результате незаконных действий (бездействия) государственных и иных органов либо их должностных лиц, нарушивших права кооператива, а также в результате ненадлежащего осуществления такими органами либо их должностными лицами предусмотренных законодательством обязанностей по отношению к кооперативу, подлежат возмещению этими органами. Споры о возмещении таких убытков рассматриваются судом или арбитражным судом в соответствии с их подведомственностью.

Исследуя роль государства, вернемся в предысторию создания региональной системы сельскохозяйственной кредитной кооперации и остановимся на следующих фактах. В первую очередь оценим роль Министерства сельского хозяйства, ответственного за реализацию ПНП «Развитие АПК». Сельскохозяйственные кредитные потребительские кооперативы (СКПК), ставшие участниками данного проекта, были вправе рассчитывать выполнение принимаемых профильным министерством решений. На практике кооперативы, созданные в 2007 г. в рамках ПНП «Развитие АПК», предусматривавшего не только материальную поддержку начинающим кооперативам, но и обучение специалистов сельскохозяйственных кооперативов, оказались фактически без научного, кадрового и информационного обеспечения. А выделенные на стадии становления Россельхозбанком (также участником государственной целевой программы) кредиты оказались коммерческими вместо субсидируемых, как было предусмотрено программой, что в условиях кризиса 2008 г. оказалось для кооперативов существенным обременением. Кроме того, банк потребовал их возврата ранее намеченного срока. В трудном положении оказались и сельские предприниматели, взявшие в кооперативах кредиты на развитие сельскохозяйственной деятельности, когда по объективным причинам (в 2008 году обесценилась национальная валюта, увеличилась стоимость кормов, техники и т.д.) увеличились хозяйственные затраты, но дотаций в рамках программы не было выделено, чем было обусловлено нарастание задолженности по кредитам. В отношении региональной системы сельскохозяйственной кредитной кооперации (на момент участия в проекте в республики была сформирована двухуровневая система) государственная программа сыграла отрицательную роль, т.к. за кризисом 2008 г. последовала череда банкротств, в том числе и кооператива второго уровня.

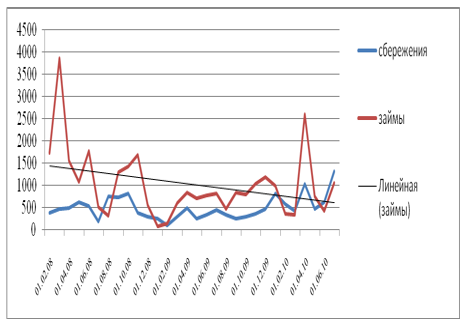

Лишь отдельные кооперативы – участники целевой государственной программы выстояли в создавшихся условиях и продолжили свою деятельность за счет собственных средств и сберегательных займов пайщиков. Это наглядно демонстрирует рис. 1., где на примере одного из эффективных на тот период СКПК показан резкий подъем объемов кредитования пайщиков, прежде всего за счет полученного от банка кредита, а затем такой же резкий спад ввиду изъятия банковского кредита из ресурсов кооператива [3]. В последующем кооператив снова вышел на траекторию роста до следующего витка экономического кризиса.

Рисунок 1 – Выход СКПК на траекторию роста после кризиса 2008 г.

При этом следует отметить возрастание спроса на небольшие по размеру кредиты, которые в отличие от банковского кредитования для сельского населения были более приемлемыми по соответствию кредитоспособности заемщиков. Роль СКПК в развитии личных подсобных и фермерских хозяйств, в потребительском кредитовании была велика. Однако интересы сельских жителей не были учтены. Государственные гарантии, предусмотренные не только законом, но и приоритетным (т.е. первоочередным в плане решения назревших проблем) проектом, не были обеспечены не только в регионе, но и в России в целом.

В Национальном докладе «О ходе и результатах реализации государственной программы развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия на 2008-2012 годы» о помощи сельскохозяйственным кредитным потребительских кооперативах нет сведений, но при этом имеется информация, что на 1.01.2009 создано 1738 СКПК, которым выдано 797 кредитов на сумму 1732,9 млн. рублей. Однако предусмотренные программой субсидии по кредитам на организационное обустройство в 2008 году они не получили [4, с.59]. В Национальном докладе за 2015 год находим только одну цифру: из общей суммы, выделенных на поддержку малых форм хозяйствования, сельскохозяйственным кооперативам выделено всего лишь 2,5%. О поддержке СКПК больше уже нет никаких упоминаний.

В Республике Карелия хотя и реализуется Государственная программа «Развитие агропромышленного комплекса и охотничьего хозяйства Республики Карелия на 2013-2020 годы» (Утверждена распоряжением Правительства Республики Карелия от 15 февраля 2013 года № 97р-П), но о поддержке СКПК в ней также нет и речи. В Мероприятии 7 «Государственная поддержка кредитования подотрасли животноводства» обозначено, что в рамках осуществления данного мероприятия предусматривается: обеспечение доступа к краткосрочным заемным средствам, получаемым в российских кредитных организациях и сельскохозяйственных кредитных потребительских кооперативах; государственная поддержка будет осуществляться посредством предоставления субсидий из федерального бюджета и бюджета Республики Карелия на возмещение части затрат на уплату процентов по краткосрочным и инвестиционным кредитам, полученным в российских кредитных организациях и сельскохозяйственных кредитных потребительских кооперативах. Но где эти кредитные кооперативы и как они функционируют в условиях кризиса разработчики программы, вероятно, не знают, поскольку наше обращение в Министерство сельского и рыбного хозяйства Республики Карелия подтвердило, что данной информацией специалисты-координаторы программы не располагают. За бездействие профильного министерства, повлекшего за собой развал сформированной региональной кооперативной системы, никто не привлечен к административной ответственности, не говоря, тем более, о возмещении материального ущерба, причиненного СКПК и их пайщикам.

Далее рассмотрим меры государства по поддержке малых форм организации в следующий кризис, разразившийся с конца 2014 г. В нарушение закона «О защите конкуренции» в 2015 г. кредитные кооперативы были поставлены в неравные условия конкуренции на рынке финансовых услуг. Тогда законодательно было установлено, что налогообложение доходов в виде платы или процентов за использование средств членов кредитного кооператива производится по ставке 35% (для сравнения: ставка налога на сумму выигрыша в казино составляет 13%)в части превышения ставки рефинансирования ЦБ РФ, действующей в течение периода, за который начислены указанные проценты, увеличенных на 5 процентных пунктов. Банкам допускалось безналоговое превышение ставки рефинансирования на 10 процентных пунктов до конца 2015 г. На данный перекос в регулировании рынка финансовых услуг и возможных последствиях обращалось внимание в других работах [5]. Но в эту ситуацию не вмешалось ни профессиональное сообщество, ни профильное министерство, ни антимонопольная служба.

В итоге проценты по рублевым вкладам, размещенным в банке по ставке до 18,25% годовых, освобождались от налогообложения, а кооперативах - только до 13,25%. Пайщики при таком соотношении дохода и риска стали требовать возврата сбережений, что вызвало большие финансовые затруднения, которые, вполне естественно, вменяются в вину менеджменту СКПК. Как и в 2008 г. за этим последовали судебные иски к кооперативам, аресты касс судебными приставами, и, как следствие, вынужденная приостановка деятельности при нарастании долгов пайщикам – держателям сбережений. Если учесть, что при создании СКПК (основным стимулом было обещание господдержки, в том числе кадровое, научное и информационное обеспечение) руководителями становились обычные труженики села, люди далекие от финансовой и правовой сферы, то лишенные государственной поддержки они оказались один на один с нарастающими проблемами. Нельзя сказать об их бездействии в отношении защиты прав кооператива и его пайщиков, но даже удовлетворенные судом иски кооператива к должникам чаще всего оставались и остаются неисполненными, что ведет в конечном итоге к банкротству. Об этом свидетельствует практика арбитражных судов по процедурам банкротств кредитных кооперативов, а также анализ исполнения судебных решений по кредиторской задолженности. Не отрицая присутствия проблемных долгов и определенной вины в этом руководителей кооперативов (слабый риск-менеджмент), нельзя при этом не обращать внимания на неэффективность исполнительного производства в России.

Так, по данным официальной статистики ФССП об исполнении судебных решений по взысканию долгов за 2015 г., фактически взысканные суммы по оконченным исполнительным производствам по взысканию кредитных обязательств в национальном масштабе составили в отношении юридических лиц всего лишь 1,8% от сумм, подлежащих взысканию (138,3 млн. руб. из 7 702 млн. руб.), а в отношении физических лиц - 7,5% (2 305,6 млн. руб. из 30 656,7 млн. руб.).

В аналогичной ситуации неисполнения судебных решений по взысканию долгов оказались и карельские кооперативы, передавшие судебным приставам исполнительные листы должников. Абсолютно абсурдным является, к примеру, такое «исполнение»: при долге пайщика кооперативу в 99,3 тыс. руб., судебными приставами перечислено в кооператив 8 копеек, или второй случай: при долге в 168,6 тыс. руб. перечислено 7,89 руб. О каком развитии может идти речь, если судебная защита оказывается сведенной к нулю при реализации судебных решений? Однако более весомой проблемой оказалась неспособность отстаивать свое право на существование в условиях ужесточения требований Центрального Банка Российской Федерации к СКПК.

Изменения в Федеральный закон от 8.12.1995 № 193-ФЗ «О сельскохозяйственной кооперации», наделяющие Банк России полномочиями по ведению государственного реестра сельскохозяйственных кредитных потребительских кооперативов, вступившие в силу с 1.06.2015, привели к дальнейшему ухудшению положения СКПК на рынке финансовых услуг. Так, по информации пресс-службы Банка России от 21.09.2016 г., только за один год сокращение количества СКПК по России в целом составило 11%: с 1811 ед. во II квартале 2015г. до 1620 ед. во II кв. 2016 г. (только за второй квартал 2016 г. ушло с рынка 68 СКПК). Исследование судебных практик (в открытом доступе в Интернете) за текущий год по ликвидации сельскохозяйственных кредитных потребительских кооперативов показало: происходит преимущественно принудительная ликвидация по формальным признакам (непредставление отчета в личный кабинет) по инициативе Центрального Банка РФ. Пока прецедентов отказа суда в удовлетворении иска ЦБ РФ о ликвидации СКПК по причине непредставления отчета нет, хотя Верховный суд Российской Федерации выразил свою позицию по поводу ликвидации юридических лиц. Так, на основании п.28 Постановления Пленума Верховного Суда РФ от 23 июня 2015 г. N 25 "О применении судами некоторых положений раздела I части первой Гражданского кодекса Российской Федерации" неоднократность нарушения законодательства сама по себе не может служить основанием для принятия судом решения о ликвидации юридического лица. Такая исключительная мера должна быть соразмерной допущенным юридическим лицом нарушениям и вызванным ими последствиям. К тому же принудительная ликвидация юридического лица допускается в случае, если продолжение его деятельности может принести ущерб иным лицам. В исследуемом нами процессе ликвидации СКПК ущерб наносится труженикам села, которых лишают конституционного права на объединение для защиты своих интересов. В исках к кооперативам Банк России неоднократное неисполнение предписаний о представлении отчета в личный кабинет считает грубым нарушением, что является основанием для ликвидации СКПК. При этом в суд как доказательство нарушений представляются отсканированные страницы личного кабинета СКПК, через который ведется электронный документооборот с ЦБ РФ. В то время как согласно п.5 ст. 40.2 Федерального закона «О сельскохозяйственной кооперации» Банк России может запрашивать информацию о финансово-хозяйственной деятельности кредитного кооператива у органов государственной статистики. Но эта норма не рассматривается при обращении ЦБ РФ в суд. Если исходить из общеправовых принципов юридической ответственности даже при наличии вины (т.е. неоднократного нарушения установленных норм), то неоднократные нарушения закона и иных правовых актов должны быть столь существенными, чтобы позволить суду вынести решение о ликвидации в качестве меры, обеспечивающей защиту прав и законных интересов других лиц. Также надо учитывать, что грубыми нарушениями закона являются нарушения, которые носят неустранимый характер.

Таким образом, оценивая роль государства в лице профильного министерства, налоговых органов, антимонопольной службы, Федеральной службы судебных приставов, Центрального Банка Российской Федерации при практической реализации закрепленных законодательно государственных гарантий, которые должны обеспечивать развитие института сельскохозяйственной кредитной кооперации, можно заключить, что институциональная среда не способствует нормальному функционированию СКПК .

Кооперативное сообщество обеспокоено этим явлением, поскольку уход с рынка финансовых услуг по прогнозам более 50% СКПК неблагоприятно отразится на фермерах, ведь СКПК по объемам кредитования занимают почетное 3 место, 1 место у Сбербанка, а второе занимает Россельхозбанк. Если сегодня 65 процентам сельских жителей доступны финансовые услуги, то при закрытии половины СКПК показатель станет вдвое меньше - примерно 35 процентов [6].

Какой эффект принесет расчистка микрофинансового рынка от недобросовестных участников, каковыми стали и СКПК? Анализ ключевых показателей микрофинансовых организаций [7] дает основание утверждать, что эффективность действий мегарегулятора по расчистке микрофинансового рынка от недобросовестных участников измеряется преимущественно сокращением количества МФО, концентрацией активов у крупных игроков, существенным ростом портфеля микрозаймов государственных МФО (+23,2% в годовом выражении), активной экспансией МФО, связанных с крупными розничными банками, прежде всего в сегменте микрозаймов «до зарплаты» (здесь среднерыночные значения полной стоимости наиболее востребованных микрозаймов на срок до 1 месяца на сумму до 30 тыс. рублей составили 613,2% годовых, хотя и произошло снижение ставки в сравнении с аналогичным периодом прошлого года). Для регионального микрофинансового рынка последствия наметившихся тенденций концентрации капитала будут иметь скорее отрицательное влияние на развитие региона, поскольку доходы от микрофинансовой деятельности будут уходить с нашей территории крупным игрокам, т.к многие МФО зарегистрированы не в Республике Карелия.

Сельскохозяйственная кредитная кооперация может быть эффективной при адекватной институциональной защите и определенных преференциях для работающих в данной сфере. Осознание необходимости развития различных институтов, оказывающим финансовые услуги, подводит к пониманию их соответствия реальным социально-экономическим, территориально-географическим, демографическим условиям региона, а также национальным интересам. В масштабах России проблемным остается вопрос развития сельских территорий, малых городов, удаленных поселений, где для жизнеобеспечения как населению так и малому бизнесу требуются небольшие займы [8,9,10]. Для северных регионов, где, несмотря на суровые условия жизни, еще сохраняются в отдаленных от центров развития небольшие сельские поселения, развитие сельской кредитной кооперации, бесспорно, имеет жизненно важное значение. Однако в настоящее время большинство СКПК находятся в процессе банкротства или ликвидации по инициативе Банка России. Отдельные кооперативы находятся в ожидании судебных решений о ликвидации как невыполнившие требования ЦБ РФ. Длительный путь созидания несопостовим с 10-15-ти минутным заседанием суда, который с большой долей вероятности примет позицию мегарегулятора о ликвидации. Поэтому не следует объяснять социологические данные, почему подает доверие населения к правительству, законодателям, правоохранительным органам, прокуратуре, судам.

Заключение На основании проведенного исследования можно сделать следующие выводы и предложения:

- на законодательном уровне необходимо решить вопрос о приостановлении процессов ликвидации СКПК по формальным признакам (отсутствие отчета в электронном документообороте с ЦБ РФ), учитывая уровень квалификации руководящего состава сельских кооперативов, недостаточно владеющего Интернет-ресурсом – в сельской местности трудно найти специалиста, соответствующего требованиям Банка России и необходимо время для обучения и переподготовки кадров;

- на уровне Министерства сельского хозяйства РФ рассмотреть вопросы организационного обустройства СКПК, которое позволит автономно функционирующим сельским кооперативам выполнить требования ЦБ РФ, а также предусмотренных финансовых нормативов, которые будут введены для СКПК со следующего года;

- повысить ответственность чиновников Министерства, курирующих ход реализации программы развития АПК, за выполнение запланированных мероприятий;

- учебным центрам при Министерстве разработать учебные программы и организовать обучение специалистов для СКПК;

- внести коррективы в закон «О сельскохозяйственной кооперации», позволяющие реализовать на практике кооперативные принципы, в первую очередь, принцип общности. По действующему закону невозможно обеспечить даже территориальную общность, которая могла бы способствовать осуществлению социального контроля и включению механизмов субсидиарной ответственности пайщиков, поскольку статьей 6, определяющей правомочия кооперативов, разрешено создание представительств и филиалов и осуществление своих прав на территории Российской Федерации и за ее пределами.

- провести с профессиональным сообществом обсуждение предлагаемых Банком России финансовых нормативов для СКПК на предмет их выполнения небольшими по численности кооперативами и возможности государственной поддержки в части компенсации затрат на уплату членских взносов при вхождении в ревизионные союзы;

- в связи с возникшими финансовыми проблемами в СКПК, в том числе и по причине большего налогового обременения, чем в банках, предусмотреть в рамках Программы по развитию АПК предоставление субсидий на пополнение фондов финансовой взаимопомощи сельскохозяйственным кредитным кооперативам.

На данном этапе развития сельскохозяйственной кредитной кооперации накоплен достаточный не только отрицательный, но и положительный опыт, который может служить ориентиром для вывода из кризисного состояния СКПК во многих регионах России, поскольку именно кредитные кооперативы могут быть единственными институтами развития сельских территорий. Поднять испорченный имидж кредитной кооперации сложно, но возможно, в первую очередь изменив методы государственного регулирования. Ведь в тех регионах, где существует паритетный диалог власти и кооператоров (к примеру, в Липецкой области в Елецком муниципальном районе), темпы роста кредитования сельского населения кооперативами намного опережают показатели микрофинансовых организаций, интересы которых сосредоточены на получении прибыли, выводимой за пределы региона, что в конечном счете ведет к обнищанию местного населения, истощению ресурсов малых территориальных образований. В то же время сельская кооперация дает реальные шансы для развития своей малой родины, своего района, своего села.

Библиография

1. Розанова Л.И. Особенности развития кооперации в Карелии // Аграрная Россия. 2003. № 2. С. 49-54.

2. Аграрные реформы и кооперация: исторические вехи / Л.И. Розанова, Е.В. Дианова, В.Н. Пахомов и др.; под ред. Л.И. Розановой / Институт экономики КарНЦ РАН. Петрозаводск: Карельский научный центр РАН, 2007. 128 с.

3. Розанова Л.И. Сельские кредитные кооперативы сохраняют доверие своих пайщиков // Сельский кредит. 2009. № 11/12. С. 23-25.

4. Национальный доклад о ходе и результатах реализации в 2008 г. государственной программы развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия на 2008-2012 годы.

5. Розанова Л.И. Микрофинансовые организации на региональном рынке: ростовщики или инвесторы // Финансы и кредит. 2015. № 30 (август). С. 40-47.

6. Официальный сайт Интернет-центра поддержки малого бизнеса и кооперативов «Сельскохозяйственная кооперация».

7. Обзор ключевых показателей микрофинансовых организаций. Информационно-аналитические материалы. Москва. Банк России. 2016. № 2.

8. Розанова Л.И. Становление системы кредитной кооперации как новой формы финансовых услуг // Инновационные процессы в Карелии: анализ, моделирование и управление / Институт экономики КарНЦ РАН. Под общ. ред. П.В. Дружинина. Петрозаводск: Карельский научный центр РАН, 2009. 202 с. (с. 162-178).

9. Розанова Л.И. Усиление региональной дифференциации в процессе формирования рынка финансовых услуг. Петрозаводск: Карельский научный центр РАН. 2012. 132 с.

10. Розанова Л.И. Поляризация пространства в условиях производственно-финансовой концентрации в лидирующих регионах // NB: Национальная безопасность. 2014. № 3. С. 206-271. DOI: 10.7256/2306-0417.2014.3.12125.

11. Розанова Л.И. Изменение правового поля на микрофинансовом рынке в условиях кризиса // Финансовое право и управление. 2015. № 1. C. 74-89. DOI: 10.7256/2310-0508.2015.1.14964.

12. Филатова Е.В. Совершенствование механизма экспертизы нормативных правовых актов, касающихся регулирования отношений в банковской сфере // Административное и муниципальное право. 2015. № 1. C. 114-119. DOI: 10.7256/1999-2807.2015.1.14039.

13. Молдованов М.М. Особенности заключения и исполнения договора банковского вклада с физическими лицами в Российской Федерации // Право и политика. 2014. № 3. C. 396-403. DOI: 10.7256/1811-9018.2014.3.11013.

14. Зутиков И.А. Функции кредитных организаций в налоговом праве // Налоги и налогообложение. 2015. № 6. C. 432-438. DOI: 10.7256/1812-8688.2015.6.15656.

15. Зутиков И.А. Защита прав и законных интересов кредитных организаций в налоговом процессе // Административное и муниципальное право. 2015. № 6. C. 582-587. DOI: 10.7256/1999-2807.2015.6.15655.

16. Кутарба А.Ю. Методика оценки кредитоспособности заемщиков. Перспективы развития в банковской системе Абхазии // Налоги и налогообложение. 2013. № 8. C. 572-578. DOI: 10.7256/1812-8688.2013.8.6538.

References

1. Rozanova L.I. Osobennosti razvitiya kooperatsii v Karelii // Agrarnaya Rossiya. 2003. № 2. S. 49-54.

2. Agrarnye reformy i kooperatsiya: istoricheskie vekhi / L.I. Rozanova, E.V. Dianova, V.N. Pakhomov i dr.; pod red. L.I. Rozanovoi / Institut ekonomiki KarNTs RAN. Petrozavodsk: Karel'skii nauchnyi tsentr RAN, 2007. 128 s.

3. Rozanova L.I. Sel'skie kreditnye kooperativy sokhranyayut doverie svoikh paishchikov // Sel'skii kredit. 2009. № 11/12. S. 23-25.

4. Natsional'nyi doklad o khode i rezul'tatakh realizatsii v 2008 g. gosudarstvennoi programmy razvitiya sel'skogo khozyaistva i regulirovaniya rynkov sel'skokhozyaistvennoi produktsii, syr'ya i prodovol'stviya na 2008-2012 gody.

5. Rozanova L.I. Mikrofinansovye organizatsii na regional'nom rynke: rostovshchiki ili investory // Finansy i kredit. 2015. № 30 (avgust). S. 40-47.

6. Ofitsial'nyi sait Internet-tsentra podderzhki malogo biznesa i kooperativov «Sel'skokhozyaistvennaya kooperatsiya».

7. Obzor klyuchevykh pokazatelei mikrofinansovykh organizatsii. Informatsionno-analiticheskie materialy. Moskva. Bank Rossii. 2016. № 2.

8. Rozanova L.I. Stanovlenie sistemy kreditnoi kooperatsii kak novoi formy finansovykh uslug // Innovatsionnye protsessy v Karelii: analiz, modelirovanie i upravlenie / Institut ekonomiki KarNTs RAN. Pod obshch. red. P.V. Druzhinina. Petrozavodsk: Karel'skii nauchnyi tsentr RAN, 2009. 202 s. (s. 162-178).

9. Rozanova L.I. Usilenie regional'noi differentsiatsii v protsesse formirovaniya rynka finansovykh uslug. Petrozavodsk: Karel'skii nauchnyi tsentr RAN. 2012. 132 s.

10. Rozanova L.I. Polyarizatsiya prostranstva v usloviyakh proizvodstvenno-finansovoi kontsentratsii v lidiruyushchikh regionakh // NB: Natsional'naya bezopasnost'. 2014. № 3. S. 206-271. DOI: 10.7256/2306-0417.2014.3.12125.

11. Rozanova L.I. Izmenenie pravovogo polya na mikrofinansovom rynke v usloviyakh krizisa // Finansovoe pravo i upravlenie. 2015. № 1. C. 74-89. DOI: 10.7256/2310-0508.2015.1.14964.

12. Filatova E.V. Sovershenstvovanie mekhanizma ekspertizy normativnykh pravovykh aktov, kasayushchikhsya regulirovaniya otnoshenii v bankovskoi sfere // Administrativnoe i munitsipal'noe pravo. 2015. № 1. C. 114-119. DOI: 10.7256/1999-2807.2015.1.14039.

13. Moldovanov M.M. Osobennosti zaklyucheniya i ispolneniya dogovora bankovskogo vklada s fizicheskimi litsami v Rossiiskoi Federatsii // Pravo i politika. 2014. № 3. C. 396-403. DOI: 10.7256/1811-9018.2014.3.11013.

14. Zutikov I.A. Funktsii kreditnykh organizatsii v nalogovom prave // Nalogi i nalogooblozhenie. 2015. № 6. C. 432-438. DOI: 10.7256/1812-8688.2015.6.15656.

15. Zutikov I.A. Zashchita prav i zakonnykh interesov kreditnykh organizatsii v nalogovom protsesse // Administrativnoe i munitsipal'noe pravo. 2015. № 6. C. 582-587. DOI: 10.7256/1999-2807.2015.6.15655.

16. Kutarba A.Yu. Metodika otsenki kreditosposobnosti zaemshchikov. Perspektivy razvitiya v bankovskoi sisteme Abkhazii // Nalogi i nalogooblozhenie. 2013. № 8. C. 572-578. DOI: 10.7256/1812-8688.2013.8.6538.

|

Перевести страницу на:

Перевести страницу на:

Перевести страницу на:

Перевести страницу на:

Статья опубликована с лицензией Creative Commons Attribution-NonCommercial 4.0 International License (CC BY-NC 4.0) – Лицензия «С указанием авторства – Некоммерческая».

Статья опубликована с лицензией Creative Commons Attribution-NonCommercial 4.0 International License (CC BY-NC 4.0) – Лицензия «С указанием авторства – Некоммерческая».